|

최근 한국투자증권이 올 상반기 인수합병(M&A)시장 최대어로 꼽히는 칼라일의 ADT캡스 인수에서 인수금융에 참여하면서 지난해부터 허용된 증권사들의 인수금융이 점차 활기를 찾고 있다. 때마침 기획재정부와 금융위원회를 비롯한 정부 관계부처들도 6일 증권사의 인수금융을 촉진하기 위한 방안을 마련해 발표했다. 앞으로 증권사들의 인수금융 참여가 더욱 활발해질 것으로 보인다.

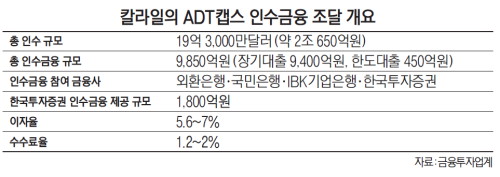

7일 금융투자업계에 따르면 한국투자증권은 최근 ADT캡스 우선협상대상자로 선정된 칼라일에 1,800억원의 인수금융을 제공했다. 첫 성과다. 만기는 5년이고 이자율은 연 5.6~7.0% 수준이다. 통상적으로 인수금융 주선수수료율은 1.2~2.0% 수준이다.

이에 앞서 현대증권도 지난해 10월 어피너티에쿼티파트너스의 로엔엔터테인먼트 인수시 인수금융(1,250억원)에 참여한 바 있다.

우리투자증권의 경우 지난해 MBK파트너스의 네파(4,800억원)와 ING생명(2,700억원) 인수에 참여하는 등 2건의 인수금융 실적을 올렸다. 이에 앞서 우리투자증권과 하나대투증권은 이미 지난해 10월 금융위원회가 5대 증권사에 한해 신용공여사업을 허용하기 전부터 은행과 연계해 인수금융을 활발하게 주선했다. 하나대투증권의 경우 자체계정이 아닌 하나은행 계정을 활용해 인수금융을 주선했으며 우리투자증권도 타 은행이 대출한 것을 대출채권 매매 형태로 취급하면서 간접적으로 인수금융에 참여했다.

투자은행(IB)업계 관계자는 증권사들의 인수금융 사업 경쟁력에 대해 "증권사들은 기업 및 산업 분석, 금융조달, 자금모집, 금융구조화 등 여러 금융기법이 접목되는 M&A시장에서의 경험이 풍부하고 자문·금융서비스 역량이 시중은행에 비해 낫다"고 평가했다. 이 관계자는 특히 "M&A시 사모펀드(PEF)나 기업을 비롯한 입찰자들이 가장 어려워하는 점이 한정된 시간 내에 자금조달의 안정성을 확보하는 것"이라며 "인수금융에서 IB들은 인수 대상기업에 대한 자산가치의 합리적 분석 등 복합적인 지원이 가능해 경쟁력이 있다"고 강조했다.

또 다른 관계자는 "과거에는 인수금융의 주요 대주단으로 시중은행이 참여했지만 최근에는 보험사로 바뀌는 추세"라며 "이로 인해 증권사들이 은행에 의존하지 않고 보험사와 연기금을 대상으로 대주단을 꾸릴 수 있는 환경이 조성됐다"고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >