은행이 수신감소로 고충을 겪는 가운데 자금 미스매칭(만기 불일치)을 의미하는 지표도 갈수록 악화되고 있는 것으로 조사됐다. 이 때문에 자금조달은 단기, 운용은 장기로 하면서 자금 미스매칭이 발생, 금융시장을 혼란에 빠뜨렸던 과거 종합금융사(종금사)를 연상하게 한다는 우려가 일각에서 제기되고 있다. 여기에다 정부는 규제완화 차원에서 하반기에 은행 자금 미스매칭을 막기 위해 만들어놓았던 기존의 제도를 일부 완화할 계획이어서 만기 불일치 우려는 더욱 커지고 있다.

18일 금융위원회ㆍ예금보험공사ㆍ하나금융경영연구소 등에 따르면 수신감소 속에서 은행들이 자금조달은 단기화하고 자금운용은 장기화하는 현상이 더욱 확대되고 있는 것으로 나타났다. 외환위기 당시 금융불안을 야기했던 종금사의 경우 자금조달은 단기로 하면서 운용(대출)은 장기로 하는 가운데 금융시장 경색으로 유동성 위기에 빠졌었다.

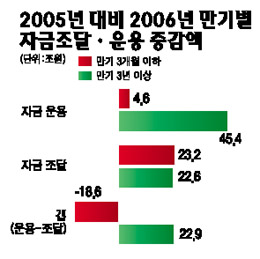

자금 미스매칭을 살펴볼 수 있는 주요 지표 중 하나가 만기별 자금조달과 운용 현황이다. 현재 공식 통계가 잡힌 지난 2005년과 2006년 수치를 보면 지표가 악화되고 있음을 알 수 있다. 2005년만 해도 만기 3년 이상의 경우 자금운용이 131조1,000억원이었고 자금조달이 174조1,000억원으로 자금운용과 조달 간의 만기 갭이 -43조원을 기록했다. 즉 장기 운용자금보다 조달자금이 43조원가량 여유가 있었던 셈이다.

하지만 2006년에는 이 갭이 급격히 축소됐다. 장기 자금운용이 176조5,000억원, 장기 자금조달이 196조7,000억원으로 양측 간의 만기 갭이 -20조2,000억원으로 절반 정도 줄어든 것이다. 이 기간 동안 3년 이상 장기 자금운용은 45조4,000억원 늘어난 반면 장기 자금조달은 22조6,000억원 증가하는 데 그쳤기 때문이다. 장기 자금운용 증가속도가 장기 자금조달을 크게 앞지르고 있어 이런 추세가 지속되면 자금 만기 불일치가 우려된다.

금융기관이 예수금으로 조달한 자금을 대출에 얼마만큼 운용했는지를 나타내는 예대율 지표를 보면 이 같은 우려는 더욱 커진다. 2005년 예대율은 103.1%였고 2006년에는 112.0%로 8.9%포인트 상승했다. 하지만 2007년에는 128.4%로 전년 말보다 무려 16.4%포인트 급등했다. 이 같은 예대율 상승은 외형 확대 경쟁과 맞물려 3년 이상 장기대출이 크게 증가했기 때문이라고 전문가들은 분석했다.

김완중 하나금융경영연구소 수석연구원은 “2007년의 경우 공식 통계가 집계되지는 않았지만 은행 수신 증가가 미미했고 예대율 상승 등에서 알 수 있듯이 대출이 급증한 점을 고려해볼 때 자금 미스매칭 지표는 더 심화됐을 것으로 추정된다”고 설명했다.

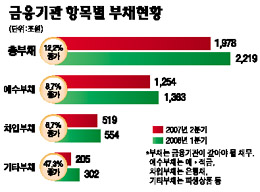

자금 미스매칭은 다른 지표에서도 확인된다. 예보에 예금보험료를 납부하는 동시에 보험보장을 받는 부보 금융기관 부채 현황을 보면 최근 들어 금융권들이 자금 미스매칭을 해소하기 위해 노력하고 있는 흔적이 역력하다. 부보 금융기관 총 부채는 2007년 2ㆍ4분기 1,978조원에서 2008년 1ㆍ4분기 2,219조원으로 12.2% 증가했다. 이 기간 동안 예수부채(예ㆍ적금 등)는 1,254조원에서 1,363조원으로 고작 8.7% 늘어나는 데 그쳐 증가한 부채의 상당수가 예ㆍ적금이 아닌 다른 부채로 조사됐다.

눈길을 끄는 것은 파생상품 부채가 포함된 기타 부채가 2007년 2ㆍ4분기 205조원에서 올 1ㆍ4분기 302조원으로 무려 47.3% 증가했다는 점이다. 은행 부채는 예수부채(예ㆍ적금), 차입부채(은행채ㆍ차입금), 기타부채(파생상품 등) 등으로 나뉜다.

파생상품이 낀 기타 부채가 급증한 것은 은행들이 자금 미스매칭을 해소하기 위해 파생상품을 적극 활용하고 있다는 의미다. 즉 자금조달은 단기ㆍ고정금리, 자금운용은 장기ㆍ변동금리의 구조가 더 심화되면서 이에 따른 리스크 해소를 위해 파생상품에 적극 뛰어들고 있다는 것이다.

한편 금융위는 하반기에 1년 이상으로 돼 있는 은행채 만기 조건을 없애 3개월물ㆍ6개월물 등 단기 은행채 발행을 가능하게 할 계획이다. 은행채 만기를 1년 이상으로 한 것은 대출은 1년 이상 장기인데 자금조달이 단기 위주로 흐르면 자금 미스매칭이 일어날 수 있어 이를 방지하기 위해서였다.

김 수석연구원은 “단기간 내 은행 건전성 측면에서 문제를 야기하지는 않을 것으로 판단되나 시중자금의 단기 부동화 현상이 심화되면서 은행들의 자금조달과 운용의 미스매칭이 심화될 가능성을 배제할 수 없다”고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >