|

큰 가격차로 협상 불발땐 채권단도 비난 피하기 어려워

"이번에 팔자" 공감대 확산

22곳 채권금융사 중 절반가량 6000억~7000억 초반 제시

금호산업 채권단에 "이번에 팔자"는 분위기가 확산되면서 박삼구 금호아시아나그룹 회장에게 제시할 매각 가격이 당초 예상보다 낮은 6,000억원 후반대에서 결정될 것으로 관측된다. 미래에셋 등 일부 재무적투자자(FI)들은 1조원이 넘는 금액을 고수하고 있지만 채권단 일각에서는 금호그룹과의 큰 가격 차로 협상이 불발될 수 있다는 부담감이 작용하면서 매각가를 낮추자는 공감대가 힘을 얻고 있다.

26일 채권단 등에 따르면 산업은행은 27일까지 가격을 확정해 홍기택 산업은행 회장에게 보고하고 이르면 28일 금융 채권단에 서면을 통해 안건을 부의할 예정이다. 이와 관련, 산업은행이 채권단의 변화된 분위기를 감지해 당초 염두에 뒀던 8,000억원 안팎보다 하향 조정된 매각 가격을 제시할 것이라는 관측이 나오고 있다.

실제로 산은이 이날까지 이틀간 채권 금융사에 의견 수렴을 한 결과 서너 군데가 박 회장이 제안한 6,503억원을 수용하겠다는 의사를 내놓았고 또 다른 6개 채권금융사도 6,000억원대 후반을 제시한 것으로 알려졌다. 이 밖에 은행권에서도 7,000억원 초반을 제시하며 조속히 매각을 진행하는 것이 현실적이라는 목소리가 나온다.

이처럼 일부 채권 금융사들이 매각 가격을 낮춰서라도 박 회장과 절충점을 찾자는 의견이 우세한 것은 자금 회수 극대화보다는 적기 매각에 무게중심을 두고 있기 때문이다. 채권단 입장에서도 지나치게 높은 매각가로 협상이 불발될 경우 여론의 비판을 피할 수 없는 상황이다. 특히 출자전환 주식보다 대출채권이 많은 은행들의 경우 금호산업이 하루빨리 워크아웃을 졸업해야 대출채권들을 정상여신으로 분류할 수 있다.

22곳 채권금융사 중 절반가량이 6,000억원 후반에서 7,000억원 초반대를 제시하면서 산업은행도 최종적으로 7,000억원 안팎의 매각가를 결정한 것이라는 분석이 조심스레 나온다. 채권 금융사의 한 관계자는 "이미 한 차례 공개 매각을 통해 시장성이 없다는 것이 증명된 상황에서 또다시 공개매각을 시도해도 흥행을 장담할 수 없다"며 "가격을 현실적인 수준으로 조정할 필요가 있다"고 전했다.

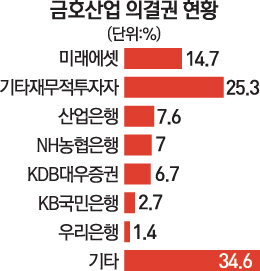

안건을 부의했을 때 전체 채권단 75% 이상의 동의를 얻어야 하는 과정이 남아 있고 미래에셋을 포함한 일부 채권 금융사가 반대표를 던질 것이 확실시되지만 이미 "적기 매각"이라는 공감대가 형성된 만큼 판세를 뒤집기는 힘들 것이라는 전망도 나온다. 22개 채권단 중 반대표를 던질 채권 금융사 지분은 18% 안팎으로 추정된다.

채권은행의 한 고위관계자는 "채권단의 변화된 분위기와 재무적투자자들을 중심으로 한 반대표 비율 등 매각 가능성을 모두 고려해야 하는 어려운 상황"이라며 "하지만 판이 깨져 매각 작업이 장기화될 경우 쏟아질 채권단에 대한 비난 여론도 고려해야 한다"고 말했다. /

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >