|

|

세제 혜택 확대ㆍ상품 갈아타기도 가능… 노후대비 투자에 적합

세법개정안이 반영된 새로운 연금펀드가 1일부터 출시되면서 안정적인 노후를 대비하려는 투자자들의 발걸음이 빨라지고 있다. 전문가들은 신연금펀드가 기존 개인연금펀드 보다 세제 혜택이 더 많은 데다 운용 전략도 자유로워진 만큼 노후 대비용 상품으로 적극 검토해 볼 것을 권고한다. 특히 한달 전 출시된 재형저축펀드와 세제 혜택 구조가 다르기 때문에 차이점을 잘 살피고 각자 상황에 맞게 투자할 것을 조언했다.

1일 금융투자업계에 따르면 국내 주요 운용사들은 이날 일제히 신연금펀드를 선보이며 투자자 모으기에 돌입했다. 한국투자신탁운용은 기존 개인연금펀드 8종에‘한국투자 중소밸류 (주식)’‘’한국투자 삼성그룹(채권혼합)‘등 5종을 추가해 신연금펀드 형태로 출시했다. 미래에셋자산운용은 기존 25개 연금펀드를 세법개정에 맞게 신연금펀드 형태로 출시한 데 이어 이달 말 2개 펀드를 추가 선보일 예정이며 삼성자산운용도 기존 연금펀드 7종을 출시하고 이달 안으로 국내주식형, 중국본토, 중기채권 등 새로운 연금저축 상품을 출시할 계획이다. 신한BNPP파리바 운용과 KB자산운용은 기존에 있던 개인연금펀드 8종을 그대로 신연금펀드로 출시했다.

신연금펀드의 가장 큰 특징은 기존 연금펀드 대비 가입자 권한이 강화됐다는 점이다. 소득공제 한도는 기존 연금펀드와 똑같이 연 최대 400만원이지만 납입기간이 10년에서 5년으로 축소됐으며 납입한도는 연 1,200만원(분기 300만원)에서 연 1,800만원(퇴직연금 추가납입 합산)으로 확대됐다. 가입 나이제한도 사라졌고 급전이 필요할 때는 해지 없이 중도 인출도 언제든지 가능해졌다.

세제 혜택도 더욱 확대됐다. 기존에는 55세 이상 이후 연금으로 수령하면 모두 5.5%의 소득세율을 적용 받았다. 반면 신연금펀드는 55~69세는 5.5%, 70~79세 4.4%, 80세 이상은 3.3%의 소득세율이 적용된다. 일반 펀드의 이자소득세(15.4%)를 고려하면 상당히 낮다. 납입기간이 줄어들면서 5년 이내 중도해지 하는 경우에 붙는 해지가산세(2.2%)도 사라졌다.

특히 신연금펀드는 상품을 자유롭게 갈아탈 수 있어 운용능력을 더욱 극대화한다. 과거에는 개인이 특정 운용사의 연금펀드에만 가입할 수 있었지만 앞으로는 ‘연금저축계좌’을 통해 연금펀드는 물론 타 금융사의 연금보험과, 연금신탁 상품으로 수수료 없이 자유롭게 전환할 수 있다.

이 같은 매력에 힘입어 신연금펀드에 대한 일반 고객 문의가 급증하고 있다는 게 증권사들의 설명이다. 이날 한국투자증권의 ‘아임유-평생연금저축’ 계좌에 가입한 송모씨(30)는 “지난해 연말정산을 해 보니 연금펀드 투자를 통해 소득공제 혜택을 챙겨야겠다는 생각이 들었다”며 “신연금저축계좌는 복수 펀드 투자가 가능하고 시황에 따라 포트폴리오를 다양하게 꾸릴 수 있다는 매력이 있어 가입을 결정하게 됐다”고 말했다.

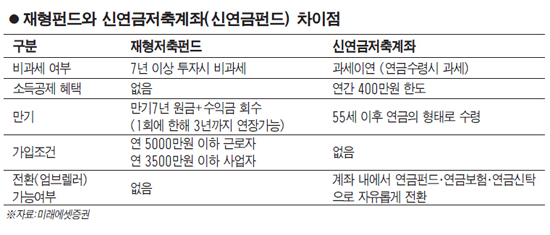

전문가들은 특히 한 달 전 출시된 재형펀드와 신연금펀드의 세제 혜택 구조를 정확히 하고 각자 상황에 맞게 투자할 것을 권고한다.

재형펀드는 7년 이상 투자시 매매차익ㆍ이자 소득에 14% 비과세 되고 소득공제 혜택은 없다. 반면 신연금펀드는 소득공제 혜택은 물론 과세 이연으로 복리 효과를 누릴 수 있고 연금으로 수령시 낮은 소득세율을 적용 받는다. 똑같은 수익을 내는 펀드에 동일한 금액을 불입했을 때 비과세 혜택이 적용되는 펀드보다는 소득공제 혜택을 받는 펀드가 더 많은 금액을 수령할 수 있다는 게 전문가들의 설명이다.

임덕진 미래에셋자산운용 채널마케팅부 이사는 “신연금펀드나 재형펀드 모두 현재 몇 안 남은 세제혜택 상품이기 때문에 직장인이라면 필수적으로 가입할 필요가 있다”며 “연 소득이 5,000만원 이하이면서 7~10년 안에 재산을 불리고 싶은 투자자는 재형저축 펀드를 선택하고 노후 대비 연금 형식으로 안전하게 수익금 수령을 원하는 투자자는 연금저축계좌 개설을 통해 신연금펀드에 가입하는 게 현명하다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >