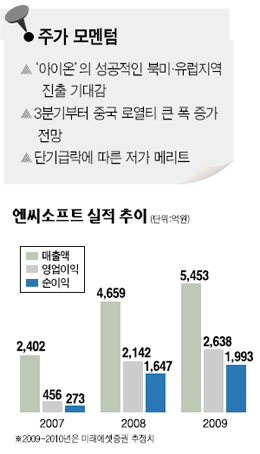

'아이온' 북미·유럽진출 모멘텀 기대 <br>3분기 中로열티 증가 예상<br>최근 저가 메리트도 부각<br>실적·주가 전망 급변할듯

| | 엔씨소프트는 8월 하순 독일 쾰른에서 열린 유럽 최대의 게임전시회‘게임스컴’ 에서 주력 게임인‘아이온’을 선보였다. 관람자들이 엔씨소프트의‘아이온’ 부스를 둘러보고 있다. |

|

SetSectionName();

[웰빙 포트폴리오] 엔씨소프트

'아이온' 북미·유럽진출 모멘텀 기대 3분기 中로열티 증가 예상최근 저가 메리트도 부각실적·주가 전망 급변할듯

황정수기자 pao@sed.co.kr

엔씨소프트는 8월 하순 독일 쾰른에서 열린 유럽 최대의 게임전시회‘게임스컴’ 에서 주력 게임인‘아이온’을 선보였다. 관람자들이 엔씨소프트의‘아이온’ 부스를 둘러보고 있다.

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

올 상반기 엔씨소프트는 '최고의 시즌'을 만끽했다. 1ㆍ4분기에 연결 기준으로 매출액 1,335억원, 영업이익 425억원을 거두며 시장의 예상치를 크게 뛰어넘은 '깜짝 실적'을 올린데 이어 2ㆍ4분기에도 실적 개선 추세가 이어졌다. 2분기 매출액과 영업이익은 각각 1,378억원, 475억원을 기록해 전분기 대비 3.27%, 11.79% 증가했다.

일부 전문가들 사이에선 엔씨소프트의 2분기 실적에 대해 "기대보다 다소 실망스럽다"는 반응이 나오기도 한다. 이 같은 부정적인 평가에 실적 발표 직전일(8월6일) 14만6,500원까지 올랐던 주가가 8월17일에는 11만6,000원까지 곤두박질치기도 했다. 하지만 북미지역의 매출증가 기대감으로 다시 14만원 대까지 수직상승하며 재도약을 준비하고 있다. 그 선봉에는 대작 게임인 아이온이 있다.

엔씨소프트의 향후 실적 전망에 빠지지 않고 등장하는 것은 아이온의 매출이다. 엔씨소프트에 신중한 의견을 내놓고 있는 일부 전문가들이 제시하는 근거는 아이온의 중국과 국내 매출이 기대에 못 미친다는 것이다. 엔씨소프트에 대해 '보유' 의견과 목표주가 15만원을 제시한 성종화 메리츠증권 연구원은 "2분기 아이온의 중국 매출은 100억원 정도로 추산되는데 시장의 초기 기대치에 훨씬 미달했다"며 "비수기와 BOT(자동 접속) 근절 노력으로 인해 국내 매출도 전분기 대비 8% 정도 감소했는데 이는 구조적인 문제로 향후에도 지속될 전망이다"고 우려했다.

엔씨소프트측도 아이온의 중국 매출이 지난 4월 현지 진출 초기보다 떨어졌다는 점은 인정한다. 이재호 엔씨소프트 최고재무책임자(CFO)는 지난달 7일 열린 실적 컨퍼런스콜에서 "중국 아이온이 상용화 초기보다 사용자수가 감소하는 추세를 보이고 있다"며 "사용자수를 다시 끌어올릴 수 있는 방안을 모색하고 있다"고 말했다.

대다수 전문가들은 중국의 아이온 현황에 대해 "우려할 수준은 아니다"는 의견을 내놓고 있다. 정우철 미래에셋증권 연구원은 "2분기 중국 로열티가 당초 기대치(127억원)에 못미치는 100~110억원선으로 예상되는데 크게 걱정할 것이 못된다"며 "서비스가 대도시 중심에서 다른 지역으로 확산되고 있는데다 서비스 초기 47대 수준이었던 서버가 154대까지 확대됐다는 점을 고려하면 3분기에 중국 로열티가 큰 폭으로 증가할 것이다"고 예측했다.

중국보다는 오히려 지난 7월 아이온의 상용 서비스를 개시한 일본과 대만, 9월 하순에 상용화 예정인 북미와 유럽의 실적에 주목해야 한다는 의견이 이어지고 있다. 관련 업계에 따르면 오픈베타서비스(정식 서비스 전에 미리 대중들에게 공개해 평가를 받는 것)기간 중에 일본과 대만에서의 사용자가 각각 4만명, 10만명에 달했다. 북미와 유럽에서도 클로즈베타서비스(정식 서비스 전에 일부 인원에게만 공개해 평가를 받는 것)가 성공적으로 진행되고 있다.

김창권 대우증권 연구원은 "아이온은 8월18일 기준으로 미국 온라인게임 대표 사이트인 MMORPG.COM의 트래픽 지표에서 일간, 주간, 월간, 6개월 기준으로 2위를 압도하는 선두를 질주하고 있다"며 "상용화가 예정된 9월말까지 관련 지표가 양호한 수준을 유지한다면 엔씨소프트의 실적과 주가 전망이 급변할 것으로 기대된다"고 말했다. 이런 긍정적인 상황을 감안하면 연고점(19만3,000원, 종가기준)을 밑도는 최근의 주가수준은 저평가돼 있다는 분석이 많다. 특히 씨티그룹, HSBC, 노무라증권 등 외국계 증권사들은 최근 내놓은 엔씨소프트에 대한 보고서를 통해 "2분기 실적 발표 이후 주가 조정이 과도했다"며 "북미, 유럽 시장 진출 모멘텀이 기대된다"고 평가했다.

엔씨소프트는 8월 하순 독일 쾰른에서 열린 유럽 최대의 게임전시회 '게임스컴'에서 주력 게임인 '아이온'을 선보였다. 관람자들이 엔씨소프트의 '아이온' 부스를 둘러보고 있다.

■ 애널리스트가 본 이회사

심준보 하이투자증권 연구원 매년 대작게임 출시 라인업 구축…안정적 성장세

엔씨소프트는 국내 온라인게임을 대표하는 업체로서 확고한 인지도와 게임라인업을 구축하고 있으며 글로벌 인터넷 환경의 확산과 함께 높은 성장세를 이어갈 것으로 전망된다.

엔씨소프트의 핵심적인 투자포인트로는 첫째, 리니지, 리니지2, 아이온, 길드워와 같은 성공작을 통해 게임개발력이 검증됐다. 검증된 개발력을 바탕으로 2010년 블레이드앤소울, 2011년 길드워2 등 매년 1~2개의 대작게임 출시할 수 있는 라인업을 구축해 안정적인 성장세가 기대된다.

둘째, 지난 4~5년간 게임개발과 해외네트워크 구축에 대규모 투자가 이미 집행되었으므로 앞으로 추가 매출에서의 순이익률이 60%대에 달해 폭발적인 실적 상승이 예상된다.

셋째, 글로벌 인터넷 시장은 인터넷 보급확대가 빠르게 진행되면서 엔씨소프트의 공략대상인 글로벌 인터넷 게임시장 역시 확대일로 있으며, 글로벌 인터넷 보급율이 국내 보급률의 1/3수준에 불과하므로 장기적인 성장 전망이 가능하다.

넷째, 다중접속온라인역할수행게임(MMORPG)은 커뮤니티 기반의 게임으로서 방대한 콘텐츠와 대규모 투자를 필요로 하므로 글로벌 MMORPG개발사는 블리쟈드와 엔씨소프트를 중심으로 한 몇 개 업체로 집중화될 전망이다.

다섯째, 국내에서 크게 성공한 아이온의 성공 스토리는 대만과 일본시장에서 이어지고 있으며 9월 세계 최대시장인 북미, 유럽시장 진출을 앞두고 긍정적인 시장 반응이 나타나고 있어 또 한번의 실적과 주가의 레벨업이 기대된다.

혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >