|

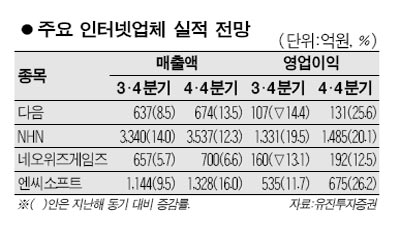

실적호전 기대에 따라 인터넷 포털 업종에 대한 추천이 잇따르고 있다. 전반적인 경기 및 자체경쟁력이 회복되면서 성장성이 부각될 것이라는 전망에서다. 반면 인터넷 게임 업종에 대한 평가는 "모멘텀 부족""레벨업 될 것" 등으로 엇갈리고 있다. 이승응 유진투자증권 애널리스트는 7일 포털에 대해 "경기회복과 산업환경 변화, 자체 경쟁력의 강화 등을 통해 제2의 성장이 시작될 것"이며 "하반기부터 성장성에 대한 우려가 걷힐 것"이라고 말했다. 전반적인 경기가 지난 1ㆍ4분기를 저점으로 회복추세를 보이고 있어 자연스럽게 포털내 디스플레이ㆍ검색 광고, 온라인쇼핑 사업이 호조를 보일 것으로 내다봤다. 여기에 인터넷 환경이 기존 PC 위주에서 벗어나 모바일로 확대되면서 인터넷서비스 사용량이 지속적으로 증가할 것으로 보이는 점도 긍정적인 부분이라는 것이다. 여기에 각 포털업체별로 경쟁력을 강화하고 있는 것도 주목됐다. 다음은 내년 검색광고 재계약을 통해 적정가치를 찾아 매출을 더 늘릴 수 있고 NHN도 NBP(NHN Business Platform)를 통한 추가수익원 확보가 가능할 것으로 분석됐다. 이승응 애널리스트는 포털 최선호주로 다음을 제시하면 목표주가도 현재 4만8,800원에서 6만4,000원으로 대폭 올렸다. 이왕상 우리투자증권 애널리스트도 포털 업체들의 4ㆍ4분기 및 올해 실적 모멘텀이 여전히 유효하다고 주장했다. 그는 "인터넷 업체들의 3ㆍ4분기 실적을 파악해 본 결과 아직은 경기회복이라는 긍정적인 영향보다는 비수기라는 부정적인 영향을 더 받고 있다"며 "하지만 최근 주가조정 폭이 컸고 향후 실적모멘텀이 여전히 유효하다는 점에서 인터넷 업종에 대한 비중확대라는 역발상의 전략이 필요하다"고 지적했다. 이왕상 애널리스트도 다음의 주가상승 여력이 클 것이라고 보고 목표주가를 7만1,000원으로 제시했다. 다만 게임 업종에 대한 견해는 엇갈리고 있다. 최찬석 KTB투자증권 애널리스트는 이날 "엔씨소프트의 '아이온'이 미국시장 확대에 나서는 등 게임업체들이 게임종주국인 북미ㆍ유럽 시장에서 성공할 경우 주가가 한 단계 레벨업 될 것"이라며 비중확대를 추천했다. 반면 이승응 애널리스트는 "지난해 11월 아이온 출시로 시작된 게임주 주가랠리가 마무리된 상황"이라며 "하반기부터는 경쟁심화 및 규제강화로 수익성 악화가 우려된다"고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >