|

|

|

|

최근 2년간 가치주, 중소형주 펀드에 밀려 고전했던 대형주펀드들이 기지개를 켜고 있다. 가치주, 중소형주 펀드가 설정액 증가로 최근 운용에 어려움을 겪고 있지만 대형주펀드는 외국인들의 대형주 러브콜에 힘입어 상대적으로 매력이 부각되고 있는 것. 특히 코스피지수가 지난 달 말 1,960선까지 내려가 가격 메리트가 커진 대형주들이 많이 생겨난 만큼 대형주펀드로 투자 비중을 확대할 필요가 있다는 게 전문가들의 조언이다.

금융정보 제공업체 에프앤가이드에 따르면 지난달 29일 기준 순자산 10억원 이상 대형주펀드의 최근 1개월 평균 수익률은 0.98%로 중소형주 펀드(-0.05%)와 배당주펀드(-0.19%)를 웃돌고 있다. 3개월 수익률과 연초 이후 수익률은 각각 2.93%와 -1.99%로 중소형주(3개월 6.24%, 연초 이후 4.71%)에 미치지 못하지만 단기 성과는 눈에 띄는 수준이다.

대형주펀드의 수익률이 살아나는 것은 최근 외국인들이 대형주를 집중적으로 사들이고 있기 때문이다. 한국거래소에 따르면 최근 한 달 간 외국인들이 순매수한 종목은 삼성전자(9,264억원), 기아차(4,154억원), SK하이닉스(3,930억원), LG전자(3,397억원), 한국전력(2,452억원), 신한지주(2,114억원), 삼성생명(1,182억원) 순이었다. 이에 따라 이들 종목을 펀드에 대거 편입하고 있는 대형주펀드가 중소형주 펀드 대비 수익률에서 선전하고 있다.

김후정 동양증권 연구원은 "미국의 경우 경기 회복 시그널이 확실해진 지난해 4·4분기부터 대형주펀드로의 자금 유입이 크게 증가하고 있다"며 "외국인 입장에서 국내 대형주들이 여전히 저평가 돼 있는 만큼 국내에서도 대형주 펀드에 유리한 환경이 조성될 가능성이 크다"고 평가했다.

장춘하 우리투자증권 연구원도 "원화 강세 기조가 이어지면서 외국인들이 환차익을 노리고 대형주 위주로 사들이고 있는 모습"이라며 "수출주나 경기민감주, 대표 우량기업에 투자하는 대형주 펀드에 관심을 기울여볼 만하다"고 조언했다.

대형주펀드는 중소형주나 가치주 펀드와 달리 규모가 커져도 운용상 크게 어려움이 없다. 중소형주 펀드나 가치주 펀드는 몸집이 커지면 종목 선정이나 종목 편입비중 조절 등에서 제약이 따르지만 대형주펀드는 편입한 종목을 매도한다 하더라도 외국인 등이 수급을 받쳐주기 때문에 언제든지 매수·매도를 통해 적극적으로 수익률을 관리할 수 있다.

한 자산운용사 관계자는 "장기적 시각으로 보면 가치주 펀드에 투자하는 게 맞지만 현 시점에서 대형주펀드로 어느 정도 분산투자하는 게 바람직해 보인다"고 말했다. 실제로 국내 대표 가치주 펀드 운용사인 한국밸류자산운용도 현대차나 포스코 같은 대형주를 편입하고 있다. 그만큼 대형주가 가격 측면에서 저평가 돼 매력이 높다는 것이다. 한국밸류운용 대표 펀드인 '한국밸류10년투자1(주식)(C)'의 대형주 편입 비중은 57%에 이른다.

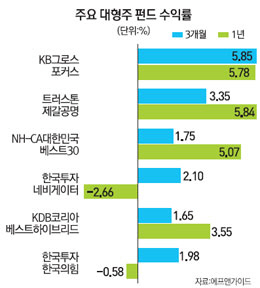

국내 주요 운용사들은 대형주펀드를 설정해 운용하고 있다. 최근 주목을 받고 있는 펀드는 KB자산운용의 'KB그로스포커스', 트러스톤자산운용의 '트러스톤제갈공명', NH-CA자산운용의 '대한민국베스트30', 하이자산운용의 '하이코리아적극성장형', 한국투자신탁운용의 '한국투자네비게이터'펀드 등이다.

'KB그로스포커스'펀드의 최근 1개월 수익률은 1.17%로 같은 기간 국내 주식형 펀드 평균 수익률인 -0.13%를 웃돈다. 이 펀드로는 연초 이후 406억원이 유입됐다. 트러스톤자산운용이 지난 2011년 출시한 '트러스톤제갈공명'펀드도 꾸준히 시장 대비 초과 수익을 올리며 연초 이후 311억원이 몰렸고 'NH-CA대한민국베스트30'펀드로도 연초 이후 245억원이 들어왔다.

이비오 우리투자증권 연구원은 "최근 중소형주나 가치주 가격이 크게 오르면서 중소형주 펀드나 가치주 펀드에 대한 매력이 연초 보다 떨어진 게 사실"이라며 "리스크 분산 차원에서 대형주펀드 비중을 늘리는 전략이 유효할 것"이라고 말했다.

삼성·현대그룹주 펀드도 장기 투자 매력 |