|

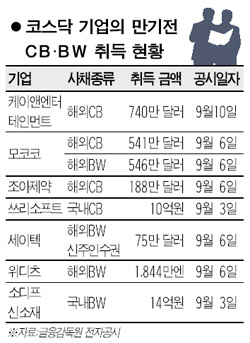

코스닥 기업들이 잇달아 전환사채(CB)와 신주인수권부사채(BW)를 만기전에 인수하고 있다. 주가상승의 걸림돌이 될 수 있는 잠재적 물량 부담을 해소하기 위한 경우와 함께 주가가 전환가(행사가)보다 낮으면서 사채권자로부터 풋옵션이 행사된 사례도 나타나고 있다. . . 10일 금융감독원 전자공시에 따르면 이달 들어 CB나 BW를 만기전에 취득했다고 밝힌 기업들은 케이앤엔터테인먼트ㆍ모코코ㆍ조아제약ㆍ쓰리소프트ㆍ세이텍ㆍ위디츠ㆍ소디프신소재 등이다. 이 가운데 케이앤엔터테인먼트ㆍ쓰리소프트ㆍ세이텍 등은 잠재적 물량 해소를 위해 매입에 나선 경우다. 케이앤엔터테인먼트는 이날 “680만 달러 규모의 해외CB를 743만 달러에 조기 상환, 소각키로 했다”고 공시를 통해 밝혔다. 이번에 소각되는 CB는 지난해 7월에 발행됐던 것으로 DKR오아시스매니지먼트측이 보유하고 있었다. 보통주로 전환되면 420만주(21.4%)에 달하는 대규모다. 케이앤엔터는 최근 BW(125억원 규모) 발행으로 조달한 돈으로 이번 CB 상환 자금을 마련했다. 이 소식에 힘입어 케이앤엔터 주가는 가격제한폭까지 급등하며 3,570원으로 장을 마감했다. 또 세이텍은 물량부담 해소를 위해 신주인수권(행사가 1만550원)을 75만 달러에 인수했다. 인수 자금은 차입을 통해 조달했다. 모코코ㆍ조아제약ㆍ소디프신소재 등은 주가가 전환가(행사가)에 못미치면서 계약조건에 따라 풋옵션이 행사되면서 조기 상환된 사례. 조아제약은 지난 6일 180만 달러 규모의 해외 CB를 188만 달러에 조기 상환했다고 밝혔다. 이는 조아제약의 최근 주가가 전환가격(5,520원)을 밑돌면서 사채권자의 조기상환청구권이 행사됐기 때문이다. 박동명 굿모닝신한증권 애널리스트는 “CB와 BW의 신주인수권(Warrrant)을 만기 전에 취득할 경우는 물량 부담 해소 측면에서 주가에 긍정적이다”며 “반면 상환을 위해 금융기관 등으로부터 자금을 차입하면서 이자비용 부담이 발생하고 상환으로 투자여력이 줄어드는 점 등은 부정적”이라고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >