서울반도체는 광범위한 분야에 적용되는 발광다이오드(LED) 제품을 생산ㆍ판매하는 기업이다. 올해 국제회계기준(IFRS) 별도재무제표 기준 매출액은 지난해보다 6.3% 성장한 8,923억원, 영업이익률은 9.2%를 기록할 것으로 전망된다.

서울반도체의 투자 포인트는 크게 세 가지로 요약할 수 있다. 첫째는 경쟁업체 대비 다변화된 매출 포트폴리오다. 최근 LED업황은 글로벌 TV 수요의 침체로 전반적으로 부진한 상황이다. 그러나 서울반도체는 조명ㆍ기타, TV, 중대형 백라이트유닛(BLU), 휴대폰으로 이뤄진 다변화된 매출 비중을 갖춤으로써 TV업황의 부진을 효과적으로 이겨내고 있다.

TV 부문의 고객다변화도 긍정적이다. 단기적으로 TV업황 개선의 시그널 또한 크지 못한 상황이다. 이러한 전방산업의 부진을 타개하기 위해 서울반도체는 TV 부문 고객 수를 기존 8개에서 하반기에 12개로 확대할 예정이다. 따라서 TV업황이 크게 회복되지 않더라도 동사의 TV 부문 매출액은 안정적으로 증가할 수 있을 것으로 예상된다.

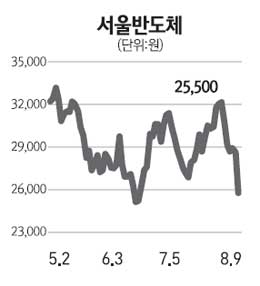

자회사 서울옵토디바이스의 올해 3ㆍ4분기 흑자전환 가능성 역시 주목할 만하다. 서울옵토디바이스의 올해 2ㆍ4분기 매출액 및 영업손실은 각각 735억원, 80억원이었다. 그러나 조명용 칩 매출의 확대 및 원자재 가격의 하락을 바탕으로 올 3ㆍ4분기에는 매출액 795억원, 영업이익 46억원을 기록하며 흑자전환할 것으로 전망된다. 자회사의 실적개선을 통해 동사의 연결기준 수익성이 크게 개선될 가능성이 높다는 점이 서울반도체의 투자 매력을 부각시킬 것으로 판단된다. 서울반도체에 대해 투자의견 매수, 적정주가는 3만9,000원을 유지한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >