내주 본계약 체결…증권사 신규설립 허가 영향 제시가 보다 30%나 낮아져<br>다른 증권사 인수 합병때도 영향줄듯<br>일부 저축銀, BNG증권중개 인수 검토

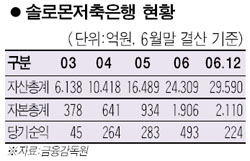

솔로몬저축은행이 KGI증권을 1,400억원대에 인수하기로 하고 다음주 중 본계약을 체결한다. 이는 당초 인수가격 2,000억원보다 30%나 낮아진 것으로 다른 증권사 인수합병(M&A) 때도 경영권 프리미엄을 낮추는 효과를 가져올 것으로 전망된다.

한편 일부 저축은행이 컨소시엄을 구성해 BNG증권중개 인수를 검토함에 따라 저축은행의 증권업 진출이 활기를 띨 것으로 보인다.

6일 금융감독원과 관련업계에 따르면 솔로몬저축은행은 KGI증권 인수를 위한 실사를 마친 후 다음주 중 1,400억원대에 인수를 확정짓는 본계약을 체결한다.

금융업계의 한 관계자는 “솔로몬저축은행이 입찰 때는 2,000억원을 제시했지만 우선협상 대상자로 선정된 후 1,700억원으로 가격을 낮췄다”며 “실사단계에서 정부 당국의 ‘증권사 신규설립 허가’ 발언이 나오자 ‘증권사 프리미엄이 많이 낮아졌다’는 점을 적극적으로 내세워 가격 인하를 이끌어낸 것으로 알고 있다”고 전했다.

지난 2006년 말 현재 KGI증권의 자산총계는 1,978억원, 주당 순자산가치는 5.445원이다. 여기에다 KGI증권이 보유한 한국증권선물거래소와 SH자산운용 지분 등을 시가로 평가할 경우 자산가치는 400억원가량 늘어난 2,400억원에 이른다. 솔로몬저축은행이 지분 51%를 1,400억원에 인수하면 순자산가치 1,200억원을 뺀 200억원 정도가 수익가치 및 경영권 프리미엄이 되는 셈이다.

솔로몬그룹은 KGI증권 인수를 위한 PEF에 225억원을 투자해 15% 안팎의 지분을 취득하고 오는 2010년까지 KGI증권 상장을 추진하면서 지분을 확대해나갈 계획이다.

한편 일부 저축은행들이 BNG증권중개회사 인수를 위한 컨소시엄 구성을 추진하고 있다. BNG증권중개는 2월 한국저축은행이 진흥ㆍ경기 등 계열 저축은행과 컨소시엄을 구성해 인수를 추진하다 무산됐다.

한 저축은행 대표는 “저축은행이 은행과의 대출경쟁과 정부의 PF, 중소기업 대출규제 등에 발목이 잡혀 업무영역 확대가 절실한 상황”이라며 “신규 투자처 발굴과 함께 업무영역을 넓히기 위한 M&A에도 관심이 많다”고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >