|

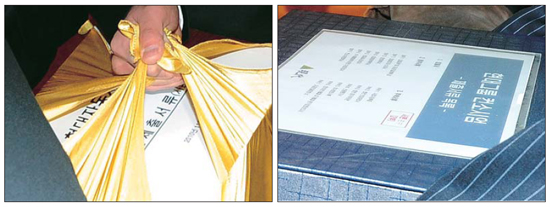

현대건설 인수를 위한 본입찰에 당초 예상대로 현대ㆍ기아차그룹과 현대그룹이 참여했다. 이번 인수전의 승패는 결국 입찰가격과 자금조달 능력에 따라 갈릴 전망이다. 시장 전문가들은 인수 가능한 가격수준은 4조원 안팎으로 예상하고 있으며, ‘승자의 저주’없이 현대건설의 기업가치를 높일 수 있는 자금조달 능력도 중요한 요소라고 보고 있다. 15일 채권단에 따르면 지난달 현대건설 인수의향서를 냈던 두 그룹은 이날 본입찰에 모두 입찰제안서를 제출했다. 채권단은 입찰 접수 장소인 조선호텔에서 보안 속에 1박2일간 심사를 벌여 이르면 16일 우선협상대상자를 발표할 예정이다. 채권단은 두 그룹이 제출한 가격을 우선협상자 선정의 가장 중요한 요소로 평가하되 자금조달 및 경영능력 등 현대건설의 기업가치를 높일 수 있는 비가격적 요소도 고려할 방침이다. 채권단은 이미 지난 14일 운영위원회를 열어 우선협상대상자 선정 기준을 확정했다. 채권단 한 관계자는 “가격 및 비가격적 요소에 대한 선정 기준을 원만한 합의 속에 확정했다”며 “선정 기준은 비공개 사항이기 때문에 말해 줄 수는 없지만 가격적 요소가 통상적인 수준인 67% 보다는 다소 적게 책정됐다”고 말했다. 이날 입찰제안서를 제출한 진정호 현대그룹 전략기획본부 상무는 “다윗과 골리앗간 싸움에서 최선을 다했다”며 “공정한 평가를 기대한다”고 말했다. 또 조위건 현대엠코 사장은 “여러 가지 요소를 감안해 가격을 써냈다”며 “경제적 가격을 적어낸 만큼 좋은 결과를 기대하겠다”고 말했다. 채권단은 현대건설 전체 지분 중 38.7%를 보유하고 있으며 이번에 34.88%를 매각한다. 우선협상대상자가 선정되면 이달 말께 양해각서(MOU)를 체결하고 다음달 중 실사를 거쳐 본계약을 맺을 예정이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >