|

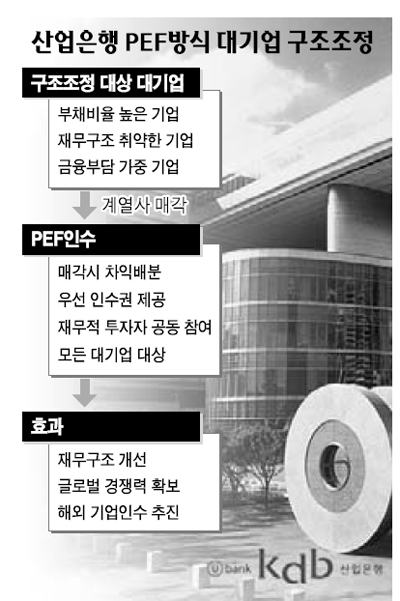

산업은행이 대기업 구조조정과 민영화에 속도를 내고 있다. ‘이익분배’와 ‘우선매수권’이라는 당근을 제시하며 부채비율이 높거나 재무구조가 취약한 대기업을 몰아붙이고 있다. 또 3년 안에 국내외 증시에 동시상장하고 이를 통해 마련한 자금으로 금융회사를 인수한다는 민영화 청사진을 제시했다. ◇구조조정 속도 낸다=금융 시장이 다소 안정을 찾으면서 재무구조가 취약한 대기업들이 구조조정에 소극적인 입장을 보이고 있는 상황에서 산은이 대기업에 강력한 구조조정을 주문하고 있다. 대신 산은은 이익분배와 우선매수권이라는 메리트를 제공하기로 했다. 동부그룹 계열사인 동부메탈이 대표적인 사례다. 민유성 산업은행장은 13일 “사모투자펀드(PEF)를 통해 동부메탈 지분인수 작업을 벌이고 있다”며 “PEF는 향후 동부메탈 매각이익의 일정 부분을 동부그룹에 되돌려주게 되며 동부그룹이 동부메탈 인수를 원할 경우 다른 매수자에 앞서 우선적으로 매수할 수 있는 권리를 주게 된다”고 말했다. 산업은행은 재무구조개선약정(MOU)을 맺는 7개 대기업은 물론 구조조정 작업에 나서고 있는 다른 대기업에도 이 같은 메리트를 부여해 신속한 구조조정을 유도할 계획이다. PEF를 통한 매각이익이 발생하면 PEF에 참여한 재무적 투자자에게는 금융비용+알파(α)를 제공하고 나머지는 대기업에 되돌려준다. ◇3년 이내 동시상장=산업은행은 3년 이내 증시를 상장해 국내외 금융기업을 인수하는 데 필요한 자본을 확충할 계획이다. 민 행장은 이날 “산은지주회사의 글로벌 전략에 도움이 되고 자체적으로 소화할 수 있는 대상이라면 국내외 금융기관 인수 문제를 긍정적으로 추진하겠다”며 “해외 기업 인수합병(M&A)에 나서기 위해서는 차입금만으로는 부족하기 때문에 2~3년 내에 국내와 해외상장을 동시에 추진하겠다”고 말했다. 산은은 국내 시중은행과의 불필요한 경쟁을 최소화하기 위해 소매금융보다 기업금융에 치중할 방침이다. 민 행장은 “프로젝트파이낸싱(PF) 및 기업구조조정ㆍ사모펀드ㆍ파생상품 등 산은의 강점 분야에 주력할 것”이라며 “기업금융에 특화된 아시아 금융네트워크를 구축하고 이를 뉴욕ㆍ런던 등으로 확대해나갈 계획”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >