|

1987년 닛산생명이 파산을 선언하자 일본의 경제계가 두려움에 휩싸였다. 대마불사(大馬不死) 신화를 철석같이 믿어오던 일본 금융계는 제2, 제3의 닛산생명 사태를 우려했다. 우려는 그대로 현실로 드러났다.

닛산생명 이후 2001년까지 도산한 일본의 생명보험사는 도호ㆍ다이하쿠ㆍ다이쇼ㆍ교에이ㆍ치요다ㆍ다이이치ㆍ도쿄생명 등 7개사에 이른다. 특히 교에이ㆍ치요다ㆍ다이이치생명은 수수입보험료로 따졌을 때 업계 10위 안에 드는 대형사였다.

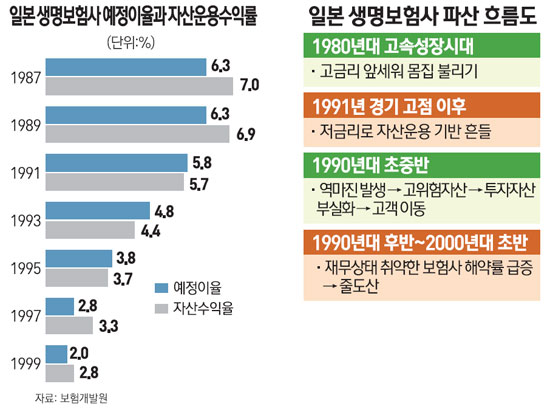

대마불사로 여겨졌던 일본 보험사가 이처럼 줄지어 도산한 주된 이유는 바로 초저금리다. 장기불황에 초저금리가 이어지면서 역마진 현상이 발생하자 자산 건전성이 급속도로 나빠진 것이다. 물론 외형경쟁에 따른 보험가입자의 이동도 파산의 배경으로 작용했다.

1980년대 일본 경제는 전후 수십 년간 이어진 고속 성장 덕에 모든 게 풍족했던 시대였다. 때문에 생보사는 개인연금을 앞세워 몸집을 급격하게 불려나갔다. 닛산생명의 사례를 보면 높은 예정이율을 앞세워 개인연금 비중이 무려 72%를 웃돌기도 했다. 1985년부터 1891년까지 6년간 일본 대도시 상업용 토지 가격이 4배나 오를 정도의 '버블 시대'에 공격적인 외형확장에 나선 셈이다.

하지만 일본의 자산시장, 특히 부동산시장을 뒤덮은 거품은 1991년을 고점으로 사그라들기 시작했다. 이후 장기불황이 시작되면서 일본 생보사는 점차 역마진과 자산 건전성 훼손이라는 먹구름에 사로잡혔다. 해를 거듭할수록 고성장과 고금리를 기반으로 했던 자산운용 구조로는 버틸 수 없었던 것이다.

보험개발원 관계자는 "일본 보험사가 초저금리에 밀려 고객에게 지급하기로 약속한 예정이율을 여러 차례 낮추기도 했지만 역마진을 피하지 못하고 무너진 것"이라고 설명했다.

자산을 안정적으로 운용해야 할 보험사가 역마진 문제를 극복하기 위해 공격적으로 자산을 운용한 탓도 있다. 주식과 해외증권ㆍ부동산 등 위험자산 비중이 40~50%에 이르다보니 버블이 빠지면서 자산도 부실화됐다 얘기다.

일본 경제의 초저금리 정책은 경기 부양을 위한 조치였다. 원론적으로 따져보면 금리가 떨어지면 기업은 예전보다 싼 이자로 돈을 빌릴 수 있어 생산과 투자를 늘리고 가계도 저축보다 소비를 늘리게 되면 기업의 생산 및 고용 확대로 이어지면서 경기를 활성화시키겠다는 목표였다. 이를 위해 일본은 1980년대 후반부터 10여 차례에 걸쳐 금리인하 조치를 취했으며 결국에는 1999년 2월 일본은행은 콜금리를 0.02%까지 떨어뜨렸다. 자본주의 역사상 유례가 없었던 제로금리까지 만든 것이다.

하지만 일본의 경제성장률은 1993년과 1994년에 각각 0.20%와 0.62%에 머물렀다. 이는 경기를 부양하기 위해 동원했던 초저금리 정책이 실패한 탓이다. 경제학자들은 일본이 '유동성 함정'에 빠졌기 때문이라고 분석했다.

유동성 함정이란 시장에 현금이 넘쳐나지만 기업의 생산 및 투자와 가계의 소비가 늘어나지 않아 경기가 살아나지 않는 상태를 말한다. 일반적으로 자산버블이 붕괴돼 경기가 급강하하고 국가가 이를 해결하기 위해 시중에 유동성을 확대하지만 기업의 설비투자나 고용, 개인 소비 등이 위축되는 현상이다. 1990년대 일본에서도 경기 비관론이 확산되면서 모든 경제 주체가 투자보다 현금을 선호했던 것이다. 홍성국 대우증권 리서치센터장은 "일본의 경우 버블이 붕괴되면서 금리가 거의 제로 수준으로 떨어지는 동안 투자자들이 안전자산만 선호하면서 기업은 물론 자산시장도 어려워지게 됐다"고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >