|

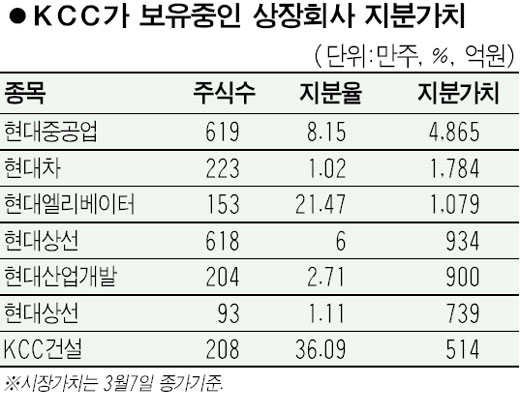

KCC의 최근 주가 조정이 자산가치 대비 지나치다는 분석이 나왔다. KCC는 지난달 8일 시장 기대치를 밑도는 지난해 4ㆍ4분기 실적을 발표한 이후 한달간 11% 가량의 하락세를 기록했다. 같은 기간 코스피지수는 2% 떨어졌다. 대신증권은 8일 “KCC의 지난해 4분기 실적이 저조한 이유는 상여금(177억원), 가격 담합인상에 대한 과징금(34억원) 등 일시적인 비용이 추가로 발생했기 때문”이라며 “그러나 올해엔 정률법(매년 동일한 %가 감가상각되는 방식) 적용으로 200억원의 감가상각비 감소효과가 발생하고 매출의 42% 가량을 차지하는 도료부문의 판가인상 효과가 반영돼 영업이익이 16.4% 증가한 1,720억원에 달할 것”으로 전망했다. KCC는 건축ㆍ산업용 실리콘사업을 향후 성장동력으로 삼아 투자를 추진중이다. 지난 2003년 1,350억원 규모의 1차 투자(연산 2만5,000톤)에 이어 내년 10월까지 2,800억원 가량을 투자, 2차(연산 5만5,000톤) 증설에 나설 계획이다. 현재 국내 실리콘 시장의 규모는 5,000억원 가량이며 이 중 70%를 수입에 의존하고 있다. 안상희 대신증권 애널리스트는 “점차 고무를 실리콘으로 대체하는 추세이기 때문에 실리콘 시장은 향후 더 커질 것으로 본다”고 말했다. 실리콘에 대한 1차 투자로 인한 매출증대는 올해 600억원으로 추정되며 올 하반기 이후 손익분기점에 도달할 것으로 대신증권은 예상했다. 또 KCC가 보유중인 현대중공업, 현대차, 현대엘리베이터 등 상장사 주식가치만 1조815억원(3월7일 종가 기준)에 달하는 점도 매력적이다. 비상장사의 가치도 2,453억원에 이른다. 안 애널리스트는 “보유중인 자회사 지분가치를 반영한 올해 주당순자산가치는 22만6,000원”이라며 “이를 반영해 KCC의 목표주가를 21만원으로 상향 조정한다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >