|

■블룸버그 한국 자본시장 결산

회사채 발행 국내ㆍ해외 모두 사상 최대

해외발행 주관 외국계 독차지 여전

IPO 70% 급감 속 ‘휴스틸’ IPO주관 대우증권 1위

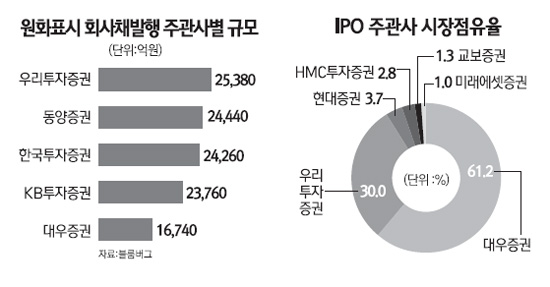

올 1ㆍ4분기 원화 표시 회사채 발행량이 분기 기준 사상 최고치를 기록한 가운데 1위 주관사는 우리투자증권이 차지했다. 국내 기업의 해외 채권 발행 역시 사상 최대였다. 해외채권 발행은 도이치은행을 비롯한 외국계 투자은행(IB)이 상위권을 휩쓸었다. 기업공개(IPO) 시장에서는 대우증권이 1위에 올랐고 IPOㆍ유상증자ㆍ블록세일 등을 합친 전체 주식ㆍ모집 매출은 JP모건이 가장 높은 점유율을 기록했다.

블룸버그가 1일 발표한 ‘2012년 1ㆍ4분기 한국 자본시장 리그테이블’에 따르면 국내 상장사들은 올 1ㆍ4분기 원화표시 공모 회사채를 통해 총 11조1,600억원의 자금을 조달했다. 이는 지난해 같은 기간에 비해 72%가 증가한 것으로, 1999년 블룸버그 집계 이래 사상 최고치다.

회사채 발행이 급증한 것은 2008~2009년 리먼 사태 때 발행한 회사채 만기가 집중적으로 돌아온데다 이달부터 회사채 발행 규정이 까다로워지면서 기업들이 회사채를 앞당겨 발행한 데 따른 것으로 풀이된다. 기업들은 올해부터 회사채를 발행 할 때 주관 증권사의 실사를 의무적으로 받아야 하는데다 이달부터는 기관투자가들을 대상으로 한 수요예측이 의무화된다. 또 이르면 내달 중 모그룹의 지원 가능성을 배제한 독자신용등급 제도 도입이 추진될 것으로 보여 기업들이 회사채 발행을 서둘렀다는 분석이다.

주관사별로는 올 1ㆍ4분기에 2조5,376억원 규모의 회사채 발행을 주선한 우리투자증권이 1위를 차지했고 동양증권(2조4,436억원)ㆍ한국투자증권(2조4,260억원) 등이 뒤를 이었다. 인수수수료 기준으로는 총 71건의 회사채 발행을 주선한 한국투자증권이 51억원을 벌어 들여 가장 수익성이 좋았다. 회사채 발행으로 가장 많은 자금을 조달한 기업은 삼성중공업으로 이 기간 총 7,000억원어치의 회사채를 발행했다.

해외 채권 발행도 분기 기준 사상 최대 규모를 기록했다. 이 기간 국내 기업이 해외에서 발행한 채권은 총 116억9,700만달러로 지난해 같은 기간(65억8,400만달러)보다 78% 증가했다. 34억8,127만 달러 규모의 해외채권을 발행하며 발행규모 1위를 차지한 한국수출입은행은 일본 개인투자자들에게 판매되는 우리다시본드로 2억2,940만달러를 조달했고, 기업은행은 외환위기 이후 최초로 호주 달러 표시 채권인 ‘캥거루 본드’를 발행하는 등 발행채권 형태도 다변화되는 모습을 보였다.

블룸버그 관계자는 “유럽 재정위기로 국내 금융시장의 불확실성이 높아지면서 국내 기업들이 외화유동성을 조기에 확보하기 위해 해외채권발행에 나선 것으로 보인다”고 분석했다.

해외채권 발행 주관 부문에선 1위 도이치은행(12억8,031만달러)을 비롯해 외국계 투자은행(IB)들이 상위권을 휩쓸었다. 상위 20개사 가운데서 한국계 은행은 13위를 차지한 산업은행이 유일했다.

국내 주식 모집ㆍ매출 자금조달 규모는 1조3,760억원으로 지난해 같은 기간보다 49% 감소했다. 분기별 자금 조달 규모로는 지난 2009년 3ㆍ4분기(1조390억원) 이후 최저 수치다. 이 같은 감소세는 글로벌 시장에서도 확인됐다. 이 기간 미국과 유럽의 주식 모집ㆍ매출은 13%, 40% 감소했고 일본과 중국은 64% 줄었다.

특히 IPO시장은 지난해보다 무려 70% 이상 감소한 3,270억원에 머물렀다. 1ㆍ4분기 신규 상장 종목 가운데 규모가 가장 컸던 휴비스 기업공개를 주관한 대우증권이 시장점유율 61%로 1위를 차지했고 코오롱패션머티리얼ㆍ동아팜텍 상장을 주관한 우리투자증권이 30%로 2위를 차지했다. 인수수수료 수익은 대우증권이 19억6,000만원으로 가장 높았고 우리투자증권의 2건의 대표 상장 주관으로 총 18억694만원을 벌어들였다.

IPO와 블록딜, 유상증자 등을 포함한 주식 모집ㆍ매출로는 KCC의 현대중공업 지분 매각을 주관한 JP모건이 50.7%의 점유율로 1위를 차지했고 현대ㆍ기아차의 현대위아 지분 매각을 주관한 골드만삭스가 24.6%를 차지해 2위에 올랐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >