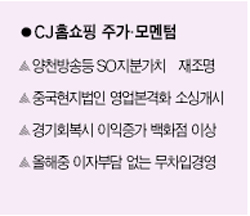

“유통주 대표주자” 러브콜 잇달아<BR>보유 유선방송 가치 재조명속<BR>中등 해외법인 영업도 본격화<BR>하반기엔 무차입 경영도 예상

내수경기회복이 가시권에 들어오면서 내수 관련주에 대한 관심이 높아지고 있다.

특히 CJ홈쇼핑은 내수 유통주의 대표주자 중 하나다. 지난해 극심한 내수침체 속에서도 판관비 축소, 무형상품 판매 등으로 견조한 영업이익률을 유지해온 데다 자체 보유하고 있는 지역유선방송의 지분가치, 중국 등 해외 현지법인의 영업본격화와 해외 직접소싱 등의 장점이 새롭게 부각되고 있다.

이로 인해 증권사들의 러브콜이 이어지고 있다.

◇양천방송 등의 자산가치 재조명 필요= CJ홈쇼핑의 현재 전국 18개의 유선방송(SO)에 총 1,460억원에 달하는 지분투자를 하고 있다. 이중 지분법평가대상 SO는 양천, 경남, 가야, 중부산, 해운대기장 등 5군데다. 지난해말 양천방송이 나머지 SO들의 지주사가 되면서 지분법평가가 양천방송 한곳으로 집중됐다.

이 같은 SO네트워크의 지분가치는 올들어 주목대상이 되고 있다. 공중파와 케이블TV방송에 디지털방송이 도입되면서 SO의 가치가 치솟고 있기 때문이다. 실제 디지털방송을 시험적으로 송출하기 시작한 양천방송의 디지털케이블방송의 월 시청료는 2만2,000원으로 기존에 비해 2배 이상 높은 수준이다. 또 초고속인터넷과 디지털케이블TV의 패키지 상품들이 기존의 KT나 하나로통신 가입자 중 일부를 흡수할 것으로 예상되고있다.

업계에는 현재 양천방송이 지분 40% 지분을 넘기고 2억달러의 외자를 유치하는 계획을 세워놓은 것으로 알려지고 있는데 이 계획대로라면 양천방송의 지분가치는 5,000억원 수준에 달할 것으로 추정된다.

◇이익증가 백화점 이상 기대= 홈쇼핑 업종은 백화점업종보다 경기에 더 민감하다. 실제 2002년 2분기 이후 전국의 케이블 TV의 가시청가구수가 포화상태에 이르면서 매출성장률이 둔화된 이후 홈쇼핑업체들의 매출은 경기지수(소비심리지수)와 동행하는 추세를 보이고 있다.

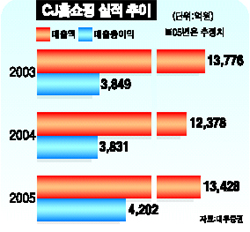

지난해 말까지 경기침체 등으로 홈쇼핑업체들은 장기불황을 겪어 왔다. 이로 인해 CJ홈쇼핑은 판관비를 축소하는 동시에 무형상품 판매 등 마진구조가 높은 제품들로 제품구성(프러덕트 믹스)를 바꾸는 노력을 펼쳤다. 매출정체 속에서도 영업이익률 증가세가 유지된 것도 이 같은 노력의 성과다.

전문가들은 하지만 올들어 소비경기가 반등하고 있어 실적이 심리지표에 후행해 나타나는 점을 감안하면 2분기 이후 이익증가가 본격화될 것으로 전망하고 있다.

◇중국투자, 올해부터 결실= CJ홈쇼핑은 지난해 중국 상하이현지법인인 동방CJ홈쇼핑에서 14억4,000만원의 지분법 평가손실을 냈다. CJ측 지분율이 49%이고 창업비 관련 상각까지 감안하면 동방CJ홈쇼핑의 연간 손실은 30억원 정도로 추산된다.

그러나 합작법인 첫해의 손실이 이 정도면 올해 중 손익분기점을 넘어설 것으로 전망된다. 현재 5시간 정도의 방송시간대가 20시간으로 확대하는 방안을 추진중이고 상하이 인근지역으로 방송 송출도 확대될 것으로 예상되고 있다. 여기에다 상하이시의 경제성장이 연간 10%에 달하는 것을 감안하면 올해 중 손익분기점 돌파가 무난할 것으로 보인다.

CJ홈쇼핑이 중국진출을 통해 중국상품을 직접 소싱할 수 있는 발판을 마련했다는 점에도 주목해야 한다. 해외 직접소싱은 둔화조짐을 보이고 있는 무형상품 판매의 수익성을 보완하는 새로운 수익성 창출수단으로 떠오를 가능성이 높기 때문이다. 이르면 올해 2~3분기부터 해외 직접소싱 상품이 국내 도입돼 판매될 것으로 전망된다.

이와 함께 현금보유력을 바탕으로 올해 도래하는 회사채 500억원을 전액상환하면 하반기이후 무차입 경영이 가능할 것으로 예상되는 것도 CJ홈쇼핑의 강점이다. 이는 올해 CJ홈쇼핑의 실적과 재무구조가 한층 건실해 진다는 것을 의미한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >