|

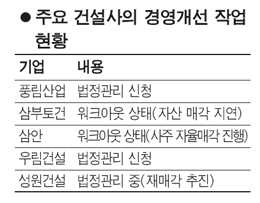

금융 당국이 채권단의 과도한 이익 챙기기로 워크아웃 기업들의 경영정상화에 차질을 빚을 경우 채권단에 책임을 묻는 등 관리 감독을 강화해나가기로 했다. 이런 결정은 최근 풍림산업과 우림건설의 법정관리 신청에서 드러나듯 돈줄을 쥐고 있는 채권은행 간 갈등이 워크아웃 작업 중단으로 귀결되는 등 워크아웃 제도가 크게 흔들리고 있다고 보고 당국이 파국을 최소화하기 위해 적극 나서겠다는 의지로 풀이된다.

3일 금융 당국 및 금융권에 따르면 금융감독원은 최근 18개 국내 은행 여신담당 부행장을 소집해 "앞으로 워크아웃이 무산되는 사례가 없도록 채권단의 관리 감독을 더욱 강화하라"고 주문한 것으로 확인됐다.

금감원은 앞으로 은행들의 종합검사 때 워크아웃 기업 관리 적정성 여부 등을 중점적으로 들여다볼 방침이다. 만약 중단 사유가 미흡하다고 판단되면 즉각 제재하는 방안도 검토 중이다. 금감원의 한 관계자는 "채권단이 신용위험 평가를 거쳐 자체적으로 워크아웃 기업을 선정한 만큼 책임지고 정상화 작업에 나서야 한다"며 "앞으로 워크아웃이 불발될 경우 강하게 책임을 물을 방침"이라고 말했다.

앞서 금감원이 최근 은행권과 함께 채권단과 프로젝트파이낸싱(PF)대주단 간 갈등의 여지를 최소화하기 위해 역할 분담을 위한 가이드라인을 제정하기로 결정한 것도 같은 맥락으로 볼 수 있다.

은행들은 현재 금융권 신용공여액 500억원 이상인 개별기업 1,500~2,000여곳에 대한 신용위험 평가를 진행 중에 있는 것으로 알려졌다. 다음달까지 개별 채권은행의 기본평가를 거쳐 재무구조 취약기업에 대해서는 상세평가를 진행하게 된다.

평가 결과에 따라 A(정상), B(일시적 유동성 부족), C(워크아웃), D(법정관리) 등 4개 등급으로 분류해 재무구조가 취약한 기업들은 별도로 관리하게 된다. 지난해에는 40여개 기업이 C∙D등급을 받아 워크아웃 절차를 밟거나 퇴출된 바 있다.

은행권의 한 고위 관계자는 "회생이 가능한 기업이 채권은행과 PF대주단 간 이해상충 문제로 법정관리로 가는 경우를 최대한 줄이려는 의도로 보인다"며 "금융 당국의 중재가 한층 강화될 것으로 파악하고 있다"고 설명했다.

금감원은 또 워크아웃 기업은 물론 협력업체까지 유동성 위기가 번지는 것을 방지하기 위해 외상매출채권 담보대출(B2B)도 적절히 늘릴 것을 주문했다. 아울러 일시적인 유동성 부족을 겪고 있다고 판단한 B등급을 받은 기업들에 대해서도 신규 자금을 제때 공급해 유동성 문제를 조기에 해결해줄 것을 당부한 것으로 전해졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >