|

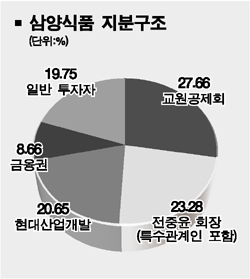

교원공제회가 삼양식품의 최대주주로 부상했다. 신한은행과 신한캐피탈이 갖고 있던 삼양식품 지분을 인수한 교원공제회는 주가가 오르면 언제든지 보유지분을 내다팔 계획이다. 이에 따라 앞으로 시장에서 삼양식품의 인수합병(M&A) 가능성은 지속적으로 제기될 것으로 보인다. 신한은행과 신한캐피탈은 삼양식품 지분 27.66%에 대한 매각입찰에 참여한 교원공제회,일본 닛신식품 등 세 곳 가운데 매수 희망가격 등을 가장 높게 써낸 교원공제회를 최종 낙찰자로 선정했다고 19일 밝혔다. 이번 매각 지분은 삼양식품의 구조조정 과정에서 신한은행과 신한캐피탈이 출자전환으로 각각 16.04%, 11.62%를 취득하게 된 것으로 신한은행은 은행이 타 회사의 지분 15%를 초과 보유할 수 없다는 은행법상 규정 등 때문에 지분매각을 추진해왔다. 지분을 인수한 교원공제회 측은 단순투자 목적임을 분명히 하고 경영정상화로 주가가 오를 경우 언제라도 시장에 내다팔 계획이라고 밝혔다. 교원공제회 담당자는 “현재로서는 장기보유를 계획하고 있다”면서도 “주가가 4만~5만원대에 이를 경우 계속 보유해야 할 필요가 없어 매각한다는 게 자체 판단”이라고 말했다. 이 담당자는 “매각은 일단 시장에서 소화하는 방식을 취하겠지만 물량부담이 커 여의치 않을 경우 블록세일 등 다른 방법을 강구할 방침”이라고 덧붙였다. 교원공제회가 지분을 모두 특정 세력에 넘기더라도 당장 삼양식품의 경영권이 위협받지는 않는다. 현 경영권을 행사하고 있는 전중윤 회장 측이 23.28%를 보유하고 있으며 우호세력인 현대산업개발 지분을 포함할 경우 43%가 넘기 때문이다. 하지만 시장에서는 현대산업개발이 언제까지 우호세력으로 남아 있을지에 대해 의문을 제기하고 있다. 업계의 한 관계자는 “현대산업개발이 우호세력이 된 것은 전 회장과 고 정세영 현대산업개발 명예회장간의 친분 때문인데 자식대에 이르러서도 이 같은 친분이 계속 유지될지는 의문”이라며 “경쟁업체들 사이에 암중모색이 있을 것”이라고 말했다. 삼양식품 측은 이에 대해 “최근에도 삼양식품과 현대산업개발의 최고위층이 만나 유대를 확실히 했기 때문에 경영권이 위협받는 일은 없을 것“이라면서도 “만일의 경우에 대비해 좀더 확실한 경영권 안정대책을 마련할 방침”이라고 강조했다. 삼양식품은 구조조정을 성공적으로 진행해 지난 3월 법원의 화의를 졸업했으며 최근 경영호전 등으로 주가가 상승세를 타고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >