|

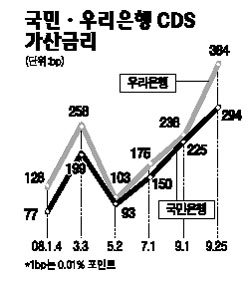

[외환시장 패닉] 금융회사 '유동성 확보' 안간힘 시중銀, 외화자금 조달 힘들자 후순위채 발행으로 원화 확보 나서2금융권은 금리상승 불구 회사채 잇단 발행 서정명 기자 vicsjm@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 은행을 비롯한 금융회사들이 유동성을 한푼이라도 더 확보하기 위해 안간힘을 쓰고 있다. 29일 금융계에 따르면 글로벌 금융시장 불안으로 외화자금 조달에 제동이 걸리자 금융회사들은 은행채 등 채권 발행을 통해 원화자금이라도 더 확보하려는 움직임을 보이고 있다. 국민은행은 지난달 기관투자가를 대상으로 5,000억원의 후순위채를 발행한 데 이어 이달에는 개인 고객들에게 5,000억원 규모의 후순위채를 추가로 발행했다. 국민은행이 후순위채권을 발행한 것은 2005년 이후 2년여 만에 처음이다. 국민은행의 한 관계자는 "후순위채권의 표면금리가 7.45%로 금리부담이 점점 높아지고 있다"면서 "지주회사 전환을 앞두고 일정 수준의 자기자본비율을 유지하기 위해 후순위채를 발행하게 됐다"고 말했다. 시중은행들이 원화자금시장으로 발길을 돌리는 것은 달러 자금 확보가 여의치 않기 때문이다. 실제 올해 초 국민은행의 신용부도스와프(CDS) 가산금리는 77bp(1bp=0.01%포인트)에 불과했지만 이달 25일에는 294bp까지 치솟았다. 또 이 기간 동안 우리은행 CDS 가산금리는 128bp에서 384bp로 세 배나 급등해 해외시장에서의 외화자금 조달이 사실상 차단된 상태다. 시중은행의 한 관계자는 "외화자금을 마련하기 힘든 만큼 국내에서 유동성을 확보하는 방향으로 전략을 수정하고 있다"고 설명했다. 카드사ㆍ저축은행 등 2금융권의 상황은 더 급박하다. 카드사들은 앞으로 자금시장 여건이 더욱 악화될 것으로 예상하고 서둘러 회사채를 발행하고 있다. 삼성카드의 경우 올 들어 9월까지 총 2조4,000억원 규모의 회사채를 발행했다. 이는 지난해 같은 기간 1조2,000억원의 두 배나 된다. 신한카드도 최근 2개월 동안 6,000억원의 회사채를 발행했으며 현대카드ㆍ롯데카드 등도 앞 다퉈 회사채 발행에 나서고 있다. 신용카드사의 한 관계자는 "올해 초 1년물 회사채 발행금리는 6.43% 안팎이었지만 신용경색이 심화되면서 최근 발행금리는 7.43%까지 뛰어올랐다"면서 "카드사들이 유동성을 확보하기 위해 높은 금리를 부담해가며 채권을 발행하고 있다"고 말했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >