|

|

|

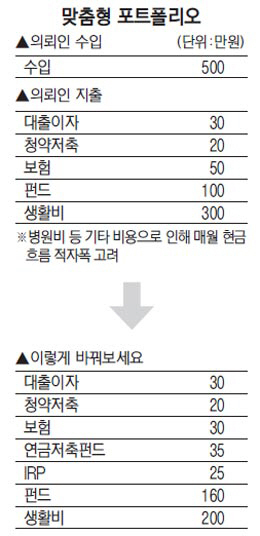

36살 회사원입니다. 1년 실 수령액 연봉이 6,000만원 정도입니다. 현재 2억4000만원짜리 전세에 살고 있는데 1억원가량 전세자금 대출이 있고 매달 30만원가량 이자만 납부중입니다. 여유금 2000만원 정도를 주식에 투자하고 있고 매달 100만원 정도를 2개펀드에 나눠 투자중입니다. 현재까지 펀드에 들어간 원금은 약1000만원 정도됩니다. 청약저축은 올해부터 20만원씩 불입하고 있습니다. 부부와 자녀합산 보장성 보험금은 50만원 정도입니다. 한달에 500만원이 들어오면 200만원 정도가 이렇게 나가고, 나머지 300만원으로 각종 생활비를 지출하는 셈입니다. 향후 7년 이내에 전세자금 대출을 다 갚는 것을 포함해 총 5억원 이상의 자산을 마련하고 싶습니다. 아직 퇴직연금을 시작 못하고 있는데 이것도 빨리 시작해야 할까요?

30~40대는 내집마련, 자녀교육비 등 지출이 점점 늘어가는 시기입니다. 물론 이 시기에도 균형적인 소비를 한다면 얼마든지 저축이 가능합니다. 우선 매월 지출되는 생활비를 항목별로 기록해 불필요한 소비를 줄이거나 과도한 소비를 줄일 수 있는 방법을 찾아 매월 저축액을 늘리는 것이 중요합니다.

현재 고객님의 순자산은 약 1억7000만원인데 7년후 대출금을 다 갚고 5억원이상의 자금을 마련하고 싶다면 필요한 자금이 3억3,000만원으로 연 6%의 상품으로 운용하신다는 가정하에 월300만원이상 저축을 하셔야 합니다. 현재 보장성보험 납입액을 제외하면 매월 저축액이 120만원입니다.

생활비, 보험료 등 줄일 수 있는 부분을 찾아 매월 저축액을 최소한 월소득의 50~60%는 할 수 있도록 해보시기 바랍니다.

가족의 건강을 위해 보장성보험을 가입하신건 아주 잘하셨습니다. 그런데 소득대비 보장성보험료의 지출이 많아 보입니다.

보험증권의 보장내역을 분석해 보셔서 중복되는 보장은 줄이시고 보장성보험이 만기환급액이 있는 저축성이라면 소멸성보험으로 바꾸시길 권해 드립니다. 각종진단비, 치료비 등 의료실비를 보장 받을 수 있는 실손보험에 가입하셨는지 확인하시고 줄어든 보험료 차액을 좀 더 투자수익을 올릴 수 있는 상품에 투자를 하시기 바랍니다.

그리고 실수령 연봉이 6,000만원이라면 고액연봉자이신데 연말정산시 세액공제를 받을 수 있는 연금저축과 퇴직IRP를 아직 가입하시지 않은 것 같습니다.

연금저축 400만원과 퇴직IRP 300만원 1년에 총700만원 납입시 연말정산때 92만4,000원의 세액공제를 받을 수 있습니다. 700만 원을 납입하고 연13.2%의 수익을 얻는 것입니다.

이 상품을 펀드로 운용하신다면 펀드의 운용수익까지 합쳐져 수익률은 더 높아집니다. 연금저축펀드의 경우 일반펀드 대비 운용보수도 적고 환매수수료도 없어 수시로 펀드를 리밸런싱 할수도 있습니다. 따로이 노후준비를 안하셨다면 이 두가지 상품에 가입하셔서 향후 국민연금 수령전 소득공백기에 연금으로 받으실 수 있습니다. 노후준비는 빠를수록 좋습니다.

그리고 전세자금 대출은 중도상환수수료가 없는 시점부터 수시로 조금씩이라도 갚아나가셔서 줄어든 대출금이자도 저축할 수 있도록 하시기 바랍니다.

지출을 줄이고 저축을 늘리는 것도 중요하지만 어떻게 자산을 운용하느냐도 굉장히 중요합니다. 요즘과 같은 1%대 저금리시대에 은행의 예적금으로 운용해서는 목표하신 금액을 달성하기 어렵습니다.

아인슈타인 박사가 '세계의 여덟번째 불가사의'라며 경이로움을 표시한 것이 복리의 위력입니다. 복리의 힘과 관련하여 기억해 둘만한 법칙으로 '72의 법칙' 이라는게 있습니다.

72/연평균수익률=원금이 두배가 되는데 필요한 시간입니다.

예를들어 연3%의 투자상품에 운용할 경우 원금이 두배가 되려면 24년(72/3)이 필요한데 연8%의 투자상품에 운용할 경우 원금이 두배가 되는데는 9년(72/8)이 필요합니다. 즉 자금을 어떻게 운용하느냐에 따라 목표자금을 마련하시는데 필요한 시간이 달라집니다.

최근에는 금융상품이 다양해지다보니 금융기관의 고객자산관리를 담당하는 직원과 상담후 고객님의 투자성향에 맞는 상품을 선택하셔서 가입하고 꾸준한 사후관리를 하시기 바랍니다.

최근 추천 드릴만한 투자상품으로는 양적완화가 진행중인 유럽, 일본 주식형상품과 지수가 일정수준 이하로 하락하지 않으면 연4~7%의 중위험 중수익을 줄 수 있는 ELS, 주식시장의 방향성과 상관없이 수익을 얻을 수 있는 롱숏펀드, 국내주식형에 30%정도 투자되는 채권혼합형펀드 등이 있습니다. 펀드는 다양한 투자자산과 지역에 분산투자하시길 권해드립니다. 그리고 시장상황은 수시로 달라지기에 주기적인 상담을 받으시고 목표수익률이 도달한 펀드 등은 환매하여 이익실현을 하는 등 적극적으로 펀드를 운용하시기 바랍니다.

그렇게 하신다면 목표하시는 자금을 충분히 마련할 수 있습니다.

마지막으로 아무리 강조해도 지나치지 않은건 소비를 줄이고 저축을 늘리는 겁니다. 매월 수입과 지출을 볼수 있는 현금흐름표와 자산,부채를 표시한 재무상태표를 만들어 6개월정도의 주기로 관리하시면서 계획대로 진행되고 있는지 확인하시기 바랍니다. 고객님의 재테크에 조금이나마 도움이 되셨기를 바라며 효율적인 자산관리를 통해 꼭 목표를 이루시길 바랍니다.

※실전 재테크의 지상 상담을 원하는 독자께서는 △장단기 재테크 목표 △구체적인 자금 지출수입 등 재테크 현황 △알고 싶은 금융상품 등을 구체적으로 적은 편지를 서울경제 금융부 e-메일(skdaily@hanmail.net)로 보내주세요.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >