|

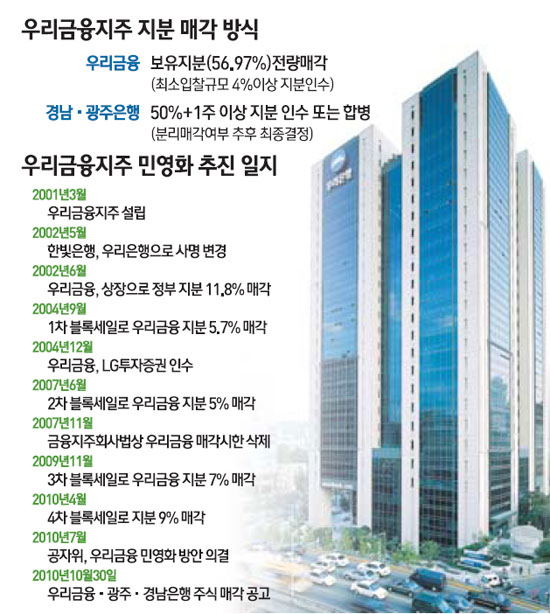

정부가 우리금융지주 매각공고를 발표하면서 6년 넘게 끌어온 우리금융지주 매각작업이 본궤도에 올랐다. 이에 따라 올 하반기 은행시장 재편이 정점에 이를 것으로 보인다. 다만 전세계적으로 인수합병(M&A) 시장이 위축된데다 규모도 크고 조건이 복잡해 매각작업이 물 흐르듯이 진행될지는 장담할 수 없는 상황이다. ◇정부, 공적자금 회수 극대화 초점=정부는 30일 매각공고에서 우리금융 입찰에 참여할 수 있는 요건인 최소입찰 규모로 '4% 이상 지분인수' 조건을 제시했다. 경남은행과 광주은행에는 각각 '50%+1주 이상 지분 인수 또는 합병'을 명시했다. 정부는 오는 11월26일까지 입찰참가의향서(LOI)를 접수한 뒤 예비입찰을 거쳐 올해 말까지 최종 입찰 대상(쇼트리스트)을 선정할 예정이다. 매각 대상 주식은 예금보험공사가 보유하고 있는 우리금융지주 발행주식 56.97% 전량 및 경남은행·광주은행 발행주식이다. 정부는 경남은행 및 광주은행의 분리 매각 여부는 최종 입찰 이후 우리금융지주 전체에 대한 입찰자의 제안내용과 비교해 결정하기로 했다. 정부가 최소입찰 규모를 지분 4% 이상으로 정한 것은 최대한 입찰 문호를 개방해 다양한 투자자를 끌어들이고 최적의 조건을 제시하는 곳에 매각하겠다는 전략에서다. 다만 매각 주체와 구체적 매각물량을 결정할 때 지분 매각인지 합병인지를 결정하겠다고 여지를 남긴 것은 민영화의 취지를 살릴 수 있도록 지분 매각으로 정부가 마음을 굳힌 것으로 해석할 수 있다. 정부로서는 전략적 투자자에게 경영권 프리미엄을 받고 우리금융의 지배 지분을 파는 것이 가장 이상적이지만 현실적으로 쉽지 않다. 경영권 프리미엄을 포함해 매각가격이 7조~8조원에 이를 것으로 추정되는 우리금융 지배 지분 '50%+1주'의 처리방향이 마땅치 않기 때문이다. 매수 희망자들이 투자제안서에 어떤 방식으로 사겠다는 의견을 담으면 이를 바탕으로 가장 유리한 곳을 우선협상 대상자로 선정하겠다는 것이다. ◇금융권 재편 본격화될까=우리금융이 어떤 방식으로 민영화되더라도 금융권의 지각변동은 불가피해졌다. 다만 아직까지 눈에 띄는 인수 주체를 찾기 힘들고 시장상황도 여의치 않아 시간은 다소 걸릴 것으로 전망된다. 일단 우리금융 인수에는 하나금융이 가장 적극적이다. 최근 1대 주주인 싱가포르 국부펀드 테마섹이 보유지분을 팔고 나가면서 투자자 확보에 어려움을 겪을 것이라는 시장의 우려에도 불구하고 해외 기관투자가들이 투자에 긍정적인 입장을 보였다며 자금 확보에 자신감을 드러냈다. 하나금융의 한 관계자는 "매각방식에 따른 효과 등을 분석하고 전략을 수립해 대응할 것"이라며 "자금 확보에는 큰 어려움이 없을 것"이라고 말했다. 우리금융은 재무적 투자자 4~5곳이 컨소시엄을 구성해 우리금융 지분을 전량 인수하기를 희망하고 있다. 이를 위해 연기금과 공제조합, 대기업, 기관투자가, 해외 투자자는 물론 우리은행과 거래하는 대형 법인들까지 잠재적 투자자 명단에 올려놓고 투자자 모집에 나섰다. KB금융도 우리금융 인수 후보로 꼽힌다. 어윤대 KB금융 회장이 M&A에 대해 한발 물러서는 태도를 보였지만 금융권의 판도를 바꿀 수 있는 만큼 인수전에 뛰어들 가능성이 여전히 존재한다. 경남은행에 대해서는 대구은행ㆍ부산은행ㆍ경남상의 중심의 상공인 등이 눈독을 들이고 있다. 반면 광주은행은 광주·전남 상공인 이외에는 아직까지 뚜렷한 인수 후보자가 나타나지 않고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >