|

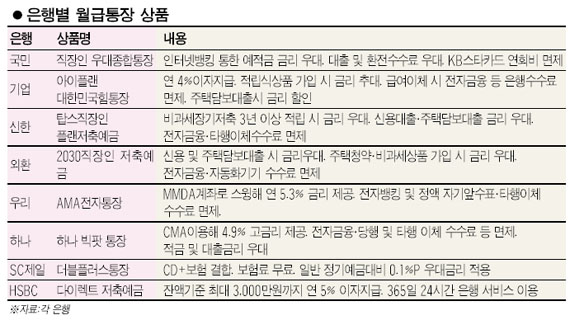

줄줄 새는 돈만 막아도 '절반의 성공' ■ 새내기 직장인 재테크 전략소비 지출행태 분석하고 '누수자금' 관리 필요신용카드 사용 줄이고 체크카드 활용 바람직고금리 월급통장·절세형 장기상품 눈여겨볼만 문승관 기자 skmoon@sed.co.kr 관련기사 >> 다트머니 기사 더 보기 • 하락장에선 역발상 필요하다 • 전세자금등 6,000만원으로 집사야 하나… • 신한은행 '탑스 직장인 플랜 저축예금' • [에디터즈 레터] 공포 • 줄줄 새는 돈만 막아도 '절반의 성공' • 신입사원 부자되기 5계명 • '신영밸류고배당주식형 펀드' • 올해부터 바뀌는 ELW제도 • 5,000만원에 2억 아파트 마련 가능 • 지분형 주택 어디에 공급될까? • 서울, 강서·송파 제외 일제히 상승 • 아파트 같은 집합건물 '토지별도등기' 있을땐 • 강남 역삼역 6층 상가건물 62억원 外 • [서경 펀드닥터] 주식형 수익률 -3.77% • 퇴직자 창업 성공전략 올 가이드 • '에어컨' 한겨울 예약판매, 파격 할인+사은품 처절한 취업 전쟁에서 살아남은 승리자라면 이제는 재테크에 관심을 쏟을 때다. 재테크는 그리 간단한 게 아니다. 합리적인 목표와 함께 굳은 의지가 필요하다. 난생 처음으로 고정적인 수입이 생겼다고 흥청망청 돈을 쓰다가는 목돈 마련은 꿈조차 꿀 수 없다. 출발점은 같아도 이런 과정이 되풀이되면 몇 년 후에는 큰 차이를 보이게 된다. 치밀한 계획에 따라 차곡차곡 재산을 늘려나가는 사람과 그렇지 않은 사람은 5~10년 후면 여간해선 좁히기 어려운 차이를 보일 수 밖에 없다. ◇줄줄 새는 돈만 막아도 ‘절반은 성공’=새내기 직장인이라면 자신도 모르는 사이에 새나가는 돈을 막기 위해 합리적인 소비개념을 갖춰야 한다. 재테크 전문가들은 “우선 자신의 월 현금흐름을 파악하는 게 새는 돈을 막기 위한 출발점”이라고 말한다. 실제로 새내기 직장인뿐 아니라 상당수 사람들이 월급을 어디에 쓰는지 정확히 파악하지 못하고 있다. ‘누수자금’을 제대로 관리하지 못한다는 얘기다. 새내기 직장인들은 보통 명확한 지출 계획을 세우지 않는다. 그저 기분이 좋아 술값을 카드로 긁거나, ‘지름신’이 내려 명품 핸드백을 덜컹 장만하게 된다. 그야말로 ‘안 써도 되는’ 변동지출이 자산 불리기를 가로 막는 최대의 걸림돌이다. 전문가들은 “변동지출이 월 급여의 50%를 넘으면 돈 모으기는 힘들다”고 말한다. 이들은 자신의 소비 지출행태를 먼저 분석해야 한다고 권고한다. 변동지출을 줄일 수 있는 첫 단계 작업은 ‘가계부 쓰기’다. 돈이 어디로 나가는지 알지 못한다면 아낄 방도를 찾을 수도 없다. 지출을 분석해보면 무엇을 줄여야 할지 알 수 있게 된다. 분석이 끝났다면 신용카드 사용도 최대한 줄이고, 직불 카드나 미리 입금한 금액까지만 쓸 수 있는 ‘체크카드’ 등을 활용하는 게 좋다. 급여액의 70%이상을 저축하되, 기계적으로 지정한 날짜에 돈이 빠져나가도록 자동 이체하는 것도 새는 돈을 막는 지혜 가운데 하나다. ◇급여통장은 재테크의 시작=직장인 재테크의 출발점은 바로 ‘급여통장’이다. 월급이나 상여금이 들어오고, 각종 자동이체로 돈이 빠져나가는 과정에서 상당한 금액은 늘 급여통장에 머물러 있게 마련이다. 보통 급여통장은 이자가 거의 붙지 않는다. 그러나 최근에는 증권사의 종합자산관리계좌(CMA)나 은행의 고금리 월급통장이 속속 등장하면서 직장인들을 유혹하고 있다. 삼성증권이 이달 출시한 ‘삼성 CMA플러스’ 는 예치기간에 따라 최대 연 5.6%의 수익을 제공한다. 또 CD기 출금 및 이체 수수료 면제, 온라인 어학교육 수강 혜택, 마이너스 대출을 포함한 다양한 대출서비스 등도 제공된다. 은행권의 고금리 월급통장도 눈 여겨 볼만하다. 우리은행은 ‘우리AMA 전자통장’의 적용금리를 5%대로 높였다. AMA통장으로 급여이체를 신청할 때 연 금리는 ▦예금기간 90∼364일 4.5%로 0.2%포인트 ▦365일 이상 5.3%로 0.5%포인트 각각 인상됐다. 기업은행은 다음달 초 직장인 월급통장인 ‘아이플랜 통장’의 고금리 설정금액을 최소 300만원에서 100만원으로 낮출 예정이다. 국민은행은 최고 4%를 주는 요구불예금인 ‘KB스타트 통장’을 출시했다. 하나은행도 조만간 월급통장 잔액이 일정액을 넘으면 초과액을 하나대투증권의 CMA로 자동이체(스윙)해 5.1~ 5.3% 금리를 적용하는 ‘빅팟 통장’의 부가서비스를 강화할 예정이다. 특히 월급통장의 잔액이 모자라 대출원리금이나 카드 결제대금이 부족할 경우 CMA에서 이 통장으로 다시 자금을 이체하는 ‘역스윙’의 항목을 확대하는 방안도 검토 중이다. ◇절세형 장기상품과 펀드를 이용하라=세금은 재테크를 어렵게 만드는 복병이다. 그러나 절세상품을 적절히 활용하면 상당한 고수익을 올릴 수 있다. 장기주택마련저축(펀드)은 매년 연말정산 때 연간 저축액의 40% 범위 내에서 300만원까지 소득공제 혜택을 받을 수 있다. 7년 이상 거래하면 이자소득에 대한 비과세 혜택도 부여되는 절세형 상품이다. 예를 들어 매년 750만원을 붓는다면 투자금의 40%인 300만원이 소득공제 대상이다. 연말 정산 때 소득수준에 따라 25만∼115만원까지 세금을 돌려 받을 수 있다. 은행 뿐만 아니라 증권사를 통해 채권형·혼합형 펀드로도 가입할 수 있어 장기 간접투자상품으로도 활용할 수 있다. 이 상품은 오는 2009년 말까지 한시적으로 판매되기 때문에 재테크 뿐만 아니라 세테크를 위해서라도 미리 가입해 두는 게 유리하다. 입사 후 30대 초반까지는 목돈을 굴리기보다 종자돈을 키우는 시기다. 업무에 매진해야 하는 새내기에게는 투자 판단을 전문가에게 맡길 수 있는 펀드 투자가 목돈마련에 좋은 방법이 될 수 있다. 그러나 증시 변동성이 커지고 조정장세가 당분간 이어질 것으로 예측되면서 분산 투자의 중요성도 강조되고 있다. 김인응 우리은행 PB팀장은 “1ㆍ4분기까지는 조정국면이 이어질 가능성이 크기 때문에 일시에 한 군데로 몰아서 투자하지 말고 시장의 방향을 지켜본 후 분산 투자하는 것이 바람직하다”며 “안정적인 현금 흐름과 유동성 확보를 위해 전체 투자금액의 30~40%는 저축은행의 적금에 불입하라”고 권했다. 입력시간 : 2008/01/27 15:35

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >