환율 당분간 상승 지속…기업들 수익성엔 부정적<br>실적모멘텀 강화 예상 전기전자·車업종 관심을

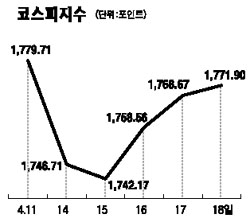

최근 2주동안 코스피지수는 좁은 밴드 내에서 등락을 거듭하고 있다. 코스피지수 1,800선의 저항선을 돌파하지도 못하고 있으나, 1,730선의 지지선도 견고하게 유지되고 있다. 미국 신용위기가 최악의 국면을 통과했다는 인식이 주식시장을 뒷받침하고 있으나, 국제유가의 고공행진과 글로벌 경제둔화 우려가 주가 상승을 제한하는 모습이다. 원ㆍ달러 환율이 다시 1,000원대로 올라섬에 따라 주식시장에 대한 환율의 영향이 더욱 커질 것으로 예상된다.

원ㆍ달러 환율의 상승세는 당분간 이어질 가능성이 높다. 미국의 신용경색으로 국내 금융기관의 외국에서 달러 조달이 어려워지고, 수입액 급증으로 인한 무역수지 적자 확대로 달러 공급이 감소한 점이 최근 원화 약세의 주요 배경이다. 또한 정책 당국도 환율 상승을 선호하고 있다. 즉, 환율 상승을 통해 경상수지 적자를 개선시키고, 수출 증가율의 동력을 이어가고자 하는 정책 당국의 의지가 분명하게 드러난다.

반면 원ㆍ달러 환율은 전반적으로 주식시장의 상승을 제한하는 요인이다. 수급 측면에서는 외국인 투자자들 입장에서 원화약세는 투자 자산의 가격을 하락시키는 것으로 우리나라 주식에 대한 매수 유인을 감소시킨다. 또한 수출 중심 매출 구조를 가진 업종인 전기전자, 운수장비 등의 시가총액 비중이 30% 내외라는 점을 감안하면 환율 상승이 전체 기업들의 수익성에 비우호적이다. 그리고 원자재 가격의 상승 기조 하에서 원ㆍ달러 환율 상승은 소비자들의 구매력 약화를 가져와 우리나라 경제 펀더멘털 개선을 약화시키는 요인이 될 수 있다. 실제 2003년 이후 주식시장의 장기 상승세와 원ㆍ 달러 환율의 하락세가 동시에 진행되어 왔다.

미국 경기 둔화가 심화되고 있어 이달 말 연준의 공개시장위원회(FOMC)에서 0.5%포인트 금리인하 가능성이 점차 높아지고 있다. 미국 연준의 금리인하 폭 확대는 달러 약세와 상품가격 상승을 초래할 가능성이 크며, 상품가격 상승에 따른 무역수지 적자 확대을 반영해 원ㆍ달러 환율은 상승 쪽으로 방향을 잡아갈 것으로 보인다.

국내 기업들의 양호한 실적 발표에 힘입어 코스피지수의 조정 폭은 크지 않을 수 있으나, 환율 변동에 의해 업종별 종목별 수익률 편차는 확대될 가능성이 있다. 최근 시장에서 두각을 나타내고 있고 환율 상승에 따른 실적 모멘텀이 강화될 것으로 예상되는 전기전자, 자동차 업종을 중심으로 한 대응 전략이 필요하다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >