수요 늘어나자 증권사 시중 저축은행과 손잡고 관련 이벤트하며 제살 깎기 경쟁…향후 투자자는 물론 증권사에도 마이너스(-) 요소 신중해야

서울시 서초구 소재 중소기업에 다니고 있는 강석윤(가명ㆍ38)씨는 최근 끊었던 담배를 다시 태우기 시작했다. 대규모 수익이란 부푼 꿈을 가지고 투자했던 코스닥시장 A사가 퇴출이란 벼랑 끝으로 떨어지며 대규모 손실만 초래했기 때문이다. “최근 무슨 사업을 하는 데 투자하면 대박”이라는 지인의 말만 듣고 쌈짓돈을 투자했던 게 화근. 특히 증권사로부터 신용융자까지 받아 A사 유상증자에 참여해 손실이 두 배로 늘었다.

강 씨는 “후회해봤자 ‘죽은 자식 불알 만지기’일 뿐”이라며“투자한 사실을 가족들도 몰라 분을 속으로 삭이고 있다”고 토로했다.

빚을 내 주식에 투자한 자금 규모가 무려 13조원을 웃돌며 증시의 새로운 시한폭탄으로 부상하고 있다. 신용융자 및 예탁증권담보융자 잔고가 올해 들어서만 1조5,000억원 이상 늘어나자 향후 증시가 하락세로 돌아설 경우 투자자들이 빚더미에 오를 수 있다는 우려의 목소리가 높다.

11일 금융투자협회에 따르면, 신용융자의 경우 올해 9,000억원 가까이 늘며 사상 최고치를 기록했던 지난 해 6월26일(7조105억원)에 바짝 다가섰다. 보유주식을 담보로 자금을 빌리는 예탁증권담보융자도 지난 달 26일 7조원선을 넘어선 뒤 6조9,000억원 수준을 기록 중이다.

결국 “앞으로 더 오를 수 있다”는 기대감에 사로잡힌 투자자들이 무리하게 빚을 내 투자해 증시 대출 대란이란 뇌관에 불을 붙인 셈. 여기에 투자자 보호에 앞장서야 할 증권사들이 시중 저축은행 및 RMS(Risk Management System)개발 업체와 손잡고 대출 장사에 나서며 빚을 내 투자하는 문화를 조장하고 있어 향후 신용융자나 예탁증권담보융자 잔고의 증가세가 이어질 수 있다는 걱정의 목소리가 한층 높아지고 있다.

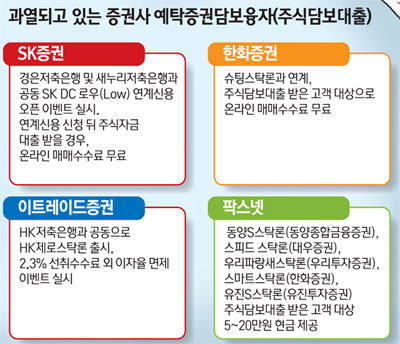

실제로 최근 온ㆍ오프라인상에는 ‘주식담보대출을 받을 시 어떤 혜택을 부여한다’는 이벤트로 가득하다. SK증권의 경우, 경은저축은행과 새누리저축은행과 함께 ‘SK증권 DC 로우(Low) 연계신용 오픈 이벤트’를 실시 중이다. 고객이 연계신용 신청해 주식자금 대출을 받을 경우, 온라인 수수료를 면제해준다는 게 주요 내용으로 기간은 오는 7월8일까지다.

한화증권도 슈팅스탁론과 연계해 오는 10월 말까지 주식담보 대출을 받은 고객에게 온라인 수수료를 면제해 준다. 증권관련 사이트이자 RMS업체인 팍스넷은 동양S스탁론(동양종합금융증권)과 스피드 스탁론(대우증권), 우리파랑스탁론(우리투자증권), 스마트스탁론(한화증권), 유진S스탁론(유진투자증권) 등에서 주식담보대출을 받은 고객에게 금액에 따라 5만~20만원의 현금을 돌려주는 이벤트를 내달 30일까지 진행한다.

이외에 이트레이드증권은 HK저축은행과 공동으로 주식매입자금대출 상품인 ‘HK제로스탁론’을 출시하며 선취수수료 2,3% 외에 이자율을 면제해주는 이벤트를 진행하고 있다.

이는 빚을 내 투자에 나서려는 투자자들의 수요가 늘어나고 있기 때문이다. 늦게나마 무리하게라도 투자해 수익을 얻으려는 투자자들이 레버리지(지렛대) 효과를 기대하고 무리하게 빚을 내 주식 투자에 나서고 있는 것이다. 여기에다 주가가 많이 올랐지만 대형주 위주로 거래되고 있어 거래수수료 장사에서 재미를 못보고 있는 증권사들이 틈새시장을 겨냥해 달려들고 있다. 프로젝트파이낸싱(PF)의 부실로 고전하고 있는 시중 저축은행, 반대매매 관리를 시스템적으로 도와주는 RMS개발업체까지 합류해 빚 내 주식에 투자하도록 투자자를 독려하고 있다.

한 증권사 관계자는 “증권사는 온라인 수수료 무료라는 주식담보대출 이벤트를 하더라도 고객 기반을 확대한다는 효과 외에는 별 재미를 보지 못한다”면서 “최근 일부 증권사들이 수수료 수익이 크게 늘지 않자 고객을 확보하려는 취지에서 무리하게 주식담보대출 행사를 진행하고 있다”고 설명했다.

이 관계자는 이어 “시중 저축은행이나 RMS개발 업체의 경우에는 따로 선취 수수료 등을 받을 수 있다는 측면에서 주식담보대출 등에 강한 드라이브를 걸고 있다”면서 “이는 결과적으로 투자자 손실로 또 증권사나 저축은행 등의 신뢰성 하락이라는 좋지 않은 결과만 초래할 수 있다”고 지적했다.

또 따른 증권사 관계자는 “주식담보대출 등에 관련해 회수율이 30~40%에 그치고 있다는 지적이 나온 바 있다”면서 “즉 빚 내 투자한 60~70%의 투자자들은 결국 깡통계좌라는 결과로 이어질 수 있다”고 말했다. 그는 이어 “투자자는 물론 증권사나 시중 저축은행들도 현재의 이 같은 흐름이 앞으로 투자자를 빚더미에 앉게 하거나 스스로 신뢰성을 낮추는 좋지 않은 결과로 이어질 수 있다는 점에서 신중히 생각하고 행동으로 옮겨야 할 것”이라고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >