|

오는 6월15일부터 코스피와 코스닥의 가격제한폭이 30%로 확대되면 리스크 관리 부담이 커지면서 개인투자자들이 직접투자 대신 펀드와 주가연계증권(ELS), 상장지수펀드(ETF) 등 간접투자 상품으로 옮겨갈 것으로 예상됐다. 또 대형주보다는 중소형주·개별주 성향을 지닌 종목군이 더 큰 영향을 받을 것으로 전망됐다.

27일 현대증권은 '한국증시 가격제한폭 확대 영향 분석' 보고서에서 "가격제한폭 확대의 영향은 숙련된 기관 투자자에게 미미할 것으로 예상되지만 개인 투자자는 종목별 위험관리 측면에서 큰 부담을 느낄 수 있다"며 "가격 제한폭 확대로 정보의 비대칭성 이슈가 더욱 강조되며 전문인력이 운용하는 간접상품에 대한 선호가 높아질 것"이라고 전망했다. 공원배 현대증권 연구원은 "파생상품 규제 강화와 맞물려 있는 만큼 인덱스 관련 펀드 및 ETF, 롱쇼트 상품에 대한 수요도 꾸준히 증가할 것"이라고 말했다.

특히 수익률을 우선시하는 공격적인 투자자들도 종목에 대한 직접 투자보다는 레버리지 ETF 등과 같은 간접 상품에 대한 투자가 더 많아질 것이라는 전망도 나온다. 현재 코스피200을 추종하는 레버리지ETF는 가격제한폭이 전일 기준가 대비 상하 30%다. 가격제한폭이 확대되면 레버리지 ETF의 명목상 가격제한폭은 상하 60%로 확대된다. 전균 삼성증권 연구원은 "레버리지 ETF는 가격제한폭 확대조치로 가장 주목 받는 상품이 될 것"이라며 "하루에 변동 가능한 최대 등락폭이 무려 120%에 달할 수 있기 때문"이라고 말했다. 인버스ETF도 주식시장 가격조정 국면에서는 인기 있는 투자상품으로 부상할 것이라는 의견도 있다.

또 가격 제한폭 확대는 대형주보다는 중소형주 등의 종목군에 영향을 미칠 것으로 전망됐다. 대형주는 가격변동성이 크지 않아 상하한가를 기록하는 경우가 거의 드물기 때문이다. 반면 실적이나 성장동력 등 펀더멘털과 무관하게 급등락을 반복하는 종목들은 위험에 노출될 수 있다는 것이다. 신용융자와 공매도도 증가할 가능성이 높다는 지적이다. 공 연구원은 '가격제한폭이 확대되면 담보가치 훼손 가능성이 높아지고 하한가 종목에 대한 매물부담이 가중될 수 있다"고 말했다.

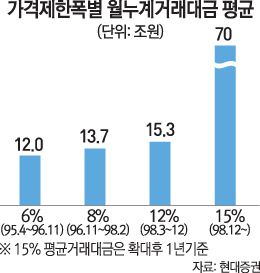

현재 코스닥 신용융자잔액은 3조4,000억원이나 되는 상황에서 거래량 증가 효과에 대해서는 전망이 엇갈린다. 금융당국은 가격제한폭이 확대되면 우량기업이 시장에서 제값을 받고 불량기업은 도태될 것인 만큼 자본시장의 활성화 효과가 있을 것이라고 기대하고 있다. 반면 현대증권은 과거 4번의 가격 제한폭 확대 사례를 분석한 결과 유의미한 거래량 확대는 한 번뿐이었다고 지적했다. 거래대금 변화는 증시의 등락이나 외국 인 수급과 오히려 상관관계가 높았다는 것이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >