|

지난 2000년 초반 벤처 붐 당시 부실 논란으로 미운오리새끼 취급을 받았던 프라이머리 채권담보부증권(P-CBO)이 최근 저금리 기조 속에 중견·중소 기업들의 주요 자금 조달처로 급부상하고 있다.

22일 관련업계에 따르면 지난 3월 기준금리가 2%에서 1.75%로 인하되면서 신용보증기금이나 기술보증기금이 발행하는 P-CBO를 통해 자금을 조달하는 중견·중소 기업들이 늘어나고 있다. P-CBO란 자체 신용도만으로 회사채를 발행하기 힘든 기업을 하나의 풀(Pool)로 묶어 신보나 기보의 보증을 통해 발행하는 유동화 증권이다. 해당 기업은 신용도를 높인 P-CBO를 투자자들에게 매각해 낮은 이율로 자금을 조달할 수 있다.

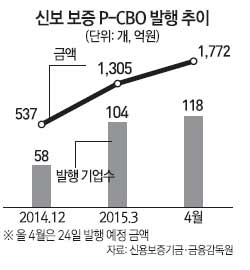

신보에 따르면 지난해 12월 신보가 P-CBO를 발행할 당시 차환이 아닌 신규로 자금을 조달하기 위해 참여한 중견·중소기업은 58개(537억원)였지만 기준금리 인하 이후 올해 첫 발행된 P-CBO에는 110개(1,335억원) 업체가 참여했으며 이달 24일 발행 예정인 2차 분에서는 118개(1,772억원) 기업이 참여한다. 이번 2차분에서는 중견 제조업체 동양물산기업이 100억원을 발행해 가장 많은 자금을 조달하며 광양선박과 금문산업, 대정고분자산업 등이 50억원을 발행해 회사 운영과 신규 투자용으로 쓸 예정이다.

P-CBO에 대한 중견·중기의 수요가 늘고 있는 것은 기준금리 인하로 P-CBO 발행금리도 내려가 이전보다 저금리로 자금을 조달할 가능성이 높아졌기 때문이다. 실제 지난해 12월 발행된 2년 만기 P-CB0의 발행금리는 2.266%였지만 올 3월 1차분은 1.9%에 발행됐고 2차분은 1.852%에 발행될 예정이다. 신보 관계자는 "보통 중소기업이 은행에서 자금을 조달하면 만기가 1년으로 짧고 변동금리가 적용되는데 P-CBO는 신용보증기금의 심사만 통과하면 고정금리로 최대 3년간 자금을 안정적으로 조달할 수 있어 수요가 높다"고 말했다.

리스크 관리가 강화된 점도 인기를 끄는 요소다. 지난 2000년 초반 벤처 붐 당시 기술보증기금은 정보기술(IT)벤처 기업에 자금을 지원하기 위해 P-CBO를 발행했지만 당시 풀에 포함된 일부 기업들의 부도로 만기 때 부실 폭탄을 맞아 유동성 위기를 겪은 바 있다.

이형열 신보 유동화보증센터 팀장은 "신보의 경우 P-CBO 발행에 앞서 중견·중소기업 중 부실기업이 포함되는 것을 막기 위해 업종과 규모 등을 면밀하게 심사해 풀을 구성한다"며 "리스크 관리를 철저히 해 풀을 구성한 뒤 발행하기 때문에 안전하다"고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >