|

올 들어 증시가 부진한 가운데서도 주식담보대출은 크게 늘어난 것으로 나타났다. 주식담보대출은 주가가 크게 하락할 경우 반대매매에 들어가면서 증시의 안정성을 흔들 수 있다.

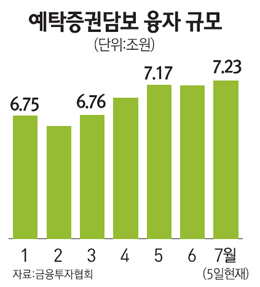

8일 금융투자협회에 따르면 지난 5일 현재 예탁증권담보융자 규모는 7조2,333억원으로 올 들어서만도 4,873억원 늘었다. 여기에 신용거래융자 4조439억원을 합하면 주식 관련 대출규모는 모두 11조2,772억원에 달한다. 이는 7월 하루 평균 거래대금(4조721억원)의 2.7배에 해당하는 상당한 규모다.

이처럼 주식 관련 대출 규모가 늘어나는 것은 투자자들이 은행 등을 통한 대출이 어려워지자 주식 등을 담보로 자금을 융통하는 예탁증권담보융자로 발길을 돌리고 있기 때문으로 풀이된다. 금융당국의 감독강화와 저축은행 부실사태 등으로 대출 문턱이 높아지면서 자금을 빌리려는 투자자들이 주식 등을 담보로 쉽게 융통할 수 있는 예탁증권담보융자 쪽으로 몰리고 있는 것.

문제는 유럽 재정위기가 여전히 진행 중인 상황에서 만일 대외악재로 증시가 급락할 경우 반대매매 등으로 투자자들이 손실을 입을 수 있고 이 과정에서 증시 안정성에도 좋지 않은 영향을 미칠 수 있다는 점이다. 7~13%에 달하는 높은 이자도 투자자들에게는 부담요인이다.

강현철 우리투자증권 투자전략팀장은 "유럽 재정위기 사태는 현재는 물밑에 잠복한 상황이지만 문제가 완전히 해결된 것이 아니어서 앞으로도 언제든지 증시불안 요인으로 작용할 수 있다"며 "특히 3ㆍ4분기에는 중국이나 미국이 턴어라운드하며 증시가 다소 오를 수 있지만 4ㆍ4분기에는 유럽 재정위기로 다시 흔들릴 수 있는 만큼 주식 관련 대출이 투자자에게 위험요인으로 부각될 수 있다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >