|

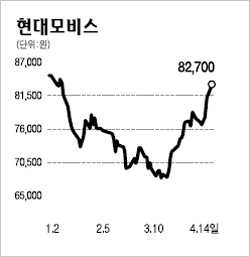

현대모비스 저평가 메리트 부각 유진투자證 "PER·PBR 시장대비 30%이상 낮은 수준" 문병도 기자 do@sed.co.kr 유진투자증권은 14일 현대모비스에 대해 현재 주가는 절대적으로 저평가돼 있다면서 '매수' 의견과 목표주가 11만4,000원을 제시했다. 공정호 유진투자증권 연구원은 "현대모비스의 주가이익비율(PER)과 주가순자산비율(PBR)은 시장 대비 30% 이상 낮은 수준"이라며 "국내 자동차 부품업체나 글로벌 동종 업체들과 비교했을 때도 밸류에이션 지표가 낮다"고 지적했다. 유진투자증권은 "현대모비스가 AS사업 부문에서 경기변동성에 영향을 받지 않고 안정적인 캐시(현금)를 창출하고 있다"고 분석했다. 현대차와 기아차의 국내외 운행대수가 2,700만대 이상이고 매년 150만대 이상 증가하고 있으며 고부가가치 차량의 판매확대로 대당 부품 판매액도 매년 5%씩 상승하고 있기 때문이다. 공정호 연구원은 또 "모듈사업 부문의 영업이익률도 현대차와 기아차의 실적개선과 중국시장 물량 증가, 핵심 부품의 비중 증가 등으로 지난해 4ㆍ4분기(3.1%)를 바닥으로 4%대로 회복될 것"이라고 전망했다. 한편 이날 현대모비스는 올 1ㆍ4분기 매출액이 2조3,698억원으로 집계됐다고 공시했다. 이는 11개 주요 증권사가 추정한 1ㆍ4분기 실적(2조1,954억원)을 크게 웃도는 것이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >