|

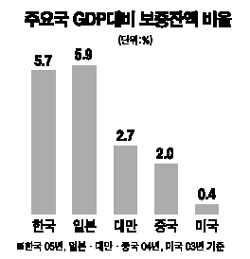

신용보증기금ㆍ기술신용보증기금 등이 제공하고 있는 국내 신용보증 규모가 너무 커 금융시장 발전에 걸림돌이라는 지적이 제기됐다. 특히 지난 2000년 이후 발생한 직접비용만 무려 5조6,000억원에 달하는데다 보증기간이 너무 길거나 신용등급이 높은 기업까지 수혜를 받는 등 운용의 효율성도 떨어진다는 평가다. 19일 한국은행이 발표한 ‘신용보증제도의 운용 현황과 과제’에 따르면 국내 신용보증 잔액은 지난해 말 현재 44조8,000억원으로 외환위기 당시인 97년 17조2,000억원에 비해 약 3배 가까이 늘어났다. 또 GDP 대비 신용보증 잔액 비율은 2005년 현재 5.7%를 기록, 부동산 거품 붕괴 이후 ‘잃어버린 10년’을 보낸 일본의 5.9%에 이어 세계 2위였다. 미국(0.4%), 독일(0.2%), 캐나다 (0.1%)는 물론 대만(2.7%), 중국(2.0%)에 비해 매우 높은 수준이다. 이처럼 국내 신용보증 규모가 큰 이유는 외환위기 이후 자금난에 봉착한 중소기업에 대해 보증 공급을 크게 확대했기 때문이다. 금융기관의 기업대출 기피, 지방은행의 퇴출, 지역 서민금융기관의 위축 등으로 신용보증제도에 대한 중소기업의 의존이 크게 늘어난 것이다. 신용보증 규모가 급증하면서 운용 비용도 급격히 늘어났다. 2000~2005년 6년간 발생한 인건비ㆍ경비ㆍ대외변제 등 직접비용만 5조6,000억원에 이른다. 게다가 금융산업의 발전을 저해함으로써 오는 간접비용까지 합할 경우 전체 운용비용 규모는 훨씬 크다는 게 한은의 분석이다. 박형근 한은 조사국 금융산업팀 차장은 “금융시장이 발달한 나라일수록 신용보증 규모가 작다는 점에 주목해야 한다”며 “점진적으로 보증규모를 축소하는 한편 기술력이 뛰어난 창업기업 중심으로 운용하고 신용평가 등급이 높은 기업과 장기 수혜기업을 조속히 졸업시켜야 한다”고 말했다. 또 일부 부작용을 최소화하기 위해 ▦벤처캐피털 활성화 및 벤처 투자자에 대한 세제혜택 강화 ▦한국기업 데이터의 신용정보 확충 ▦금융기관의 심사인력 전문성 제고 ▦신용보험제도의 활성화 등을 제시했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >