현대모비스는 현대차 그룹의 마진압박 우려 등으로 그동안 주가 흐름이 좋지 않았다. 하지만 올해 부품 제조 부문의 구조조정 본격화 등으로 성장 기반이 강화되면서 주가가 회복될 것으로 전문가들은 내다보고 있다. 주가수익비율(PER)도 9배 수준으로 밸류에이션상 매력도 크다.

현대모비스의 주가 상승을 예상하는 가장 큰 근거는 핵심부품 제조비중이 확대되고 보수용 부품의 수출 마진이 늘어난다는 점이다.

최근 현대모비스는 계열사인 에코플라스틱 지분을 매각했다. 최대식 CJ투자증권 연구원은 “이번 계열사 매각은 성장성에 대한 우려를 덜어내며 모비스의 핵심 부품 제조기반을 강화시킬 것”이라며 “앞으로도 부품제조 부문의 구조조정이 본격화될 것으로 보여 성장 기반이 강화되는 효과가 나타날 것”이라고 말했다.

업계는 현대모비스가 매각대금 266억원도 브레이크 라인 증설 투자에 투입할 것으로 보고 있으며 이는 핵심부품 제조 비율을 올려 이익 안정성을 높이는 효과를 줄 것으로 예상하고 있다.

또 보수용 부품 사업부 실적은 해외운행대수(해외에서 현대모비스 부품을 사용한 차의 운행대수) 증가로 수익성이 지난해 보다 8.6% 가량 개선될 전망이다. 송상훈 흥국증권 연구원은 “보수용 부품은 수출비율 상승과 수출가격 인상으로 적정 마진 유지가 가능할 것으로 판단된다”고 설명했다.

이밖에 다임러크라이슬러사로의 샤시모듈 납품 등 현대차, 기아차 외의 고객 다변화 효과도 기대된다. 현대모비스는 현재 2.5% 수준인 현대차 외의 매출 비중을 2015년까지 30%로 늘릴 계획이다.

다이와증권은 최근 “현대모비스는 2010년 이후 비현대 부문에서 매출 20%를 달성할 수 있을 것”이라며 “장기적으로 고객 기반 다양화로 인한 주가 상승이 가능해 보인다”고 밝혔다.

현대모비스는 그동안 고수익을 누려 온 중국 반조립부품 수출 분야가 현지 조달 비중의 확대로 위축되는데다 완성차 업체의 수익성 악화 등이 더해지며 부품 제조사업 부문의 영업이익률 하락 우려를 받아왔다. 그러나 해외부품 공급거점의 확대와 용품사업 신규 진출 등에 따라 올해 부품 판매사업 부문 수출이 15.2% 성장하며 지난해 수준의 영업이익률(19.4%)을 유지할 것으로 기대된다.

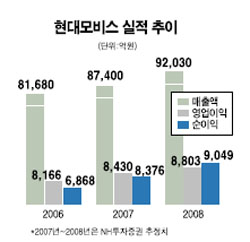

CJ투자증권에 따르면 올해 모비스의 매출액과 영업이익은 지난해보다 각각 6%, 4.1% 증가한 8조6,616억원과 8,505억원에 달할 것으로 추산된다. 또 북미생산법인의 흑자 전환 등으로 인한 지분법이익은 증가하는 반면 법인세 추납액 등 일회성 비용은 줄어 영업외수지가 크게 개선, 주당순이익(EPS) 증가율이 20% 안팎에 달할 전망이다.

골드만삭스증권도 지난달 “현대모비스 마진은 시장 우려와는 달리 실제로는 개선되고 있다”며 “현대차 주가가 반등하면서 현대모비스의 주가도 회복될 것”이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >