|

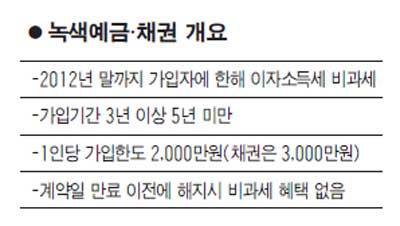

정부가 중점 육성하려는 ‘녹색산업(저탄소배출ㆍ지속성장 산업)’이 금융권으로부터 철저히 외면당하고 있다. 21일 금융계에 따르면 정부가 녹색산업 지원을 위해 연초부터 녹색금융상품 활성화 방안을내놓으며 드라이브를 걸었지만 은행 등 금융권에선 녹색금융상품을 단 한 곳도 취급하지 않는 것으로 확인됐다. 은행들이 녹색예금ㆍ채권상품 출시를 꺼리는 이유는 녹색기업 대출이 부실로 이어질 가능성이 높다고 보기 때문이다. 현재 정부로부터 인정받은 녹색기업은 17사, 녹색기술은 157개사. 정부는 이들의 사업자금 지원을 위해 올해부터 녹색예금ㆍ채권의 이자소득세(15.4%)를 면제해주는 조세특례법을 발효한 데 이어 지난 6월 말에는 ‘녹색금융모범규준’까지 만들었다. 시중 은행의 한 관계자는 이에 대해 “녹색예금과 채권은 판매금액의 60%를 의무적으로 녹색인증기업(기술)에 대출을 해줘야 한다”며 “해당기업에 대출을 해주더라도 리스크부담 때문에 고금리가 적용될 수 밖에 없어 현실적으로 상품성이 없다”고 말했다. 그는 “은행연합회에서도 녹색예금과 채권 상품출시 문제는 논의조차 되지 않고 있다”며 “올해는 물론 언제 상품으로 등장할지 알 수 없는 상황”이라고 전했다. 정부는 현재로선 돌파구를 마련하기가 만만찮아 금융계 반응을 지켜보는 입장이다. 기획재정부의 한 관계자는 “은행의 입장을 전혀 이해 못하는 것은 아니지만 (은행들이) 해보지도 않고 못하겠다는 것은 이해하기 어렵다”며 “녹색인증 업체가 많이 나올 수 있도록 인증을 활성화하는 방안을 찾아보자는 게 정부 입장”이라고 말했다. 이 때문에 녹색금융에 활기를 불어넣으려면 다른 지원방안이 보강돼야 한다는 이야기가 나오고 있다. 금융계 일부에선 “녹색예금ㆍ채권에 대한 비과세 혜택뿐 아니라 대출시 신용보증기관의 보증지원도 필요하다”고 지적한다. 녹색산업의 불투명성에 대한 리스크를 은행 등 금융권에서만 감당하기 보다 신용보증기관 등 정부 유관기관이 공동으로 감당하자는 이야기다. 전문가들은 은행과 정부가 함께 일정 금액을 보증기관에 출연해 신규 보증재원을 마련하면 문제를 풀 수 있다고 조언한다. 업계 한 관계자는 “정부가 보증기관 출연과 녹색인증제 활성화 등 제도적으로 보완해줘야 하는 부분이 많다”며 “현실적인 부분을 고려하지 않으면 녹색금융은 계속 겉돌게 될 것”이라고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >