|

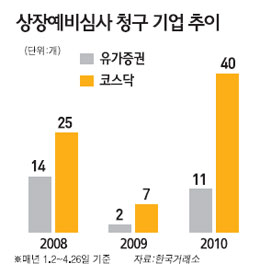

증시가 상승 기조를 이어가자 기업공개(IPO)는 물론 증자 및 주식연계채권 발행수요도 늘어나는 추세다. 일부 기업들은 상장을 포기했다가 최근 증시 상황이 호전되자 다시 상장을 추진하고 있고 유상증자도 활발하다. 아울러 주식으로 전환할 수 있는 대신 금리는 낮기 때문에 자금조달 비용을 줄일 수 있는 주식연계채권 발행 수요도 증가하고 있다. 26일 한국거래소에 따르면 올해 코스닥시장에 상장예비심사 청구서를 제출한 업체는 총 40개사로 지난해 같은 기간(7개사)에 비해 6배 가까이 늘었다. 중소형 코스닥기업의 경우 시황에 민감하기 때문에 증시여건이 좋아지면 상장 수요도 크게 증가한다. 이달 초 상장예비심사 청구서를 제출한 우양HC는 코스닥 재수생이다. 이 회사는 지난 2008년 7월 상장예비심사 승인까지 받았지만 금융위기가 닥치자 상장을 연기 했다. 우양HC의 한 관계자는 "2008년에는 회사가치가 제대로 평가되지 못해 상장을 포기할 수밖에 없었지만 증시 상황이 개선됨에 따라 다시 상장을 추진하게 됐다"고 설명했다. 유가증권 시장에서도 올 들어 상장예비심사 청구서를 제출한 업체는 11곳으로 지난해 같은 기간(2곳)에 비해 5배나 늘었다. 아이마켓코리아가 16일 상장예비심사 청구서를 제출함에 따라 삼성생명ㆍ아이마켓코리아 등 2개의 삼성그룹 계열사들이 차례로 유가증권 시장에 입성할 것으로 전망된다. 올해 IPO 시장은 상장업체 숫자는 물론 공모금액에서도 사상 최대 기록을 세울 것으로 보인다. 올해 IPO에 따른 공모금액은 10조원을 넘어설 것으로 예상된다. 지난해(3조3,836억원)의 3배에 달하는 물량이 쏟아지는 셈이다. 더욱이 이는 직전 사상 최대치였던 1999년(3조8,000억원)에 비해서도 6조원 이상 많은 것이다. 오는 5월3~4일 공모청약에 들어가는 삼성생명의 경우 공모금액만 4조8,881억원으로 지난해 연간 공모금액을 훌쩍 뛰어넘는다. 전환사채(CB)ㆍ신주인수권부사채(BW) 등 주식연계채권 발행 수요와 유상증자도 증가하고 있다. 올 들어 이날까지 발행된 유상증자는 145개 업체, 총 3조9,788억원으로 지난해(163개사, 3조4,580억원)보다 업체 수는 줄었지만 금액 기준으로는 15%나 급증했다. 또 자금조달 비용을 줄이려는 중소기업들을 중심으로 주식연계채권 발행도 활발하다. 올 들어 지난주 말 현재까지 CB와 BW 발행도 각각 35개사(1,045억원), 101개사(6,027억원) 등으로 지난해(CB 46개사, BW 44개사)보다 늘어났다. 거래소의 한 관계자는 "최근 주가가 오르자 증자나 주식연계채권 발행이 늘어나고 있다"고 말했다. 한편 이달 들어 공모청약에 나서는 업체들이 다소 줄었는데 이는 삼성생명을 의식한 결과로 풀이된다. 이달에 공모청약을 했거나 예정된 업체는 4곳으로 증시상황이 좋지 않았던 지난해 4월(10곳)과 비교해도 턱없이 적다. 다만 5월에는 삼성생명의 공모가 마무리되는 5월4일 이후에만 총 7곳이 공모청약을 준비하고 있기 때문에 IPO가 줄줄이 이어질 것으로 보인다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >