|

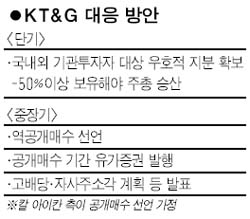

칼 아이칸의 강수에 KT&G가 대응책 마련에 고심하고 있다. 아이칸 측의 ‘주식인수제안서’는 사실상 “이쯤에서 요구안을 들어달라”는 압박용 카드다. 더구나 주식인수를 위해 2조원을 마련해뒀고 추가로 차입할 수도 있다고 밝히고 있어 KT&G가 맞대응을 하기에는 벅찬 상황이다. 그렇다고 양보할 수도 없다. ▦한국인삼공사 상장 ▦유휴부동산 처분 및 단기개발 ▦배당 확대를 받아들이기에는 부담이 너무 크다. 여기에 사외이사ㆍ감사위원 6명에 대한 동시 집중투표제를 실시할 경우 아이칸 측 후보 3명이 모두 사외이사 자리를 꿰찰 수도 있다. 아이칸은 막대한 자금력을 앞세워 위임장 확보에 돌입했고, 동시에 사외이사 선임결의 가처분 신청을 내면서 전방위로 공세를 강화하고 있는 가운데 KT&G는 24일 긴급 대책회의를 열었다. 대응책은 단기ㆍ중장기로 나뉠 것으로 보인다. 단기적 대응책은 ‘우호적 위임장’ 확보다. KT&G 경영진은 60%가 넘는 외국인 투자가의 표를 확보하는 게 주총 승리의 열쇠인 만큼 해외 기업설명회(IR)를 진행 중이다. 곽영균 KT&G 사장은 지난 15일 출국, 지분 1% 안팎을 보유하고 있는 해외투자가들을 만나고 있다. 국내에서는 기관투자가들의 우호지분 확보를 위해 고군분투하고 있다. 최대의 지분을 가지고 있는 기업은행은 지지 입장을 밝혔다. 3% 가량 지분을 보유 중인 국민연금은 다음주 중 입장을 밝힐 것으로 보인다. 그러나 자산운용사 등 국내 기관투자가들의 보유 지분이 10%를 조금 웃도는 수준에 불과해 모두 끌어모아도 쉽지 않은 싸움이 될 것으로 보인다. 중장기 대책은 아이칸 측의 공개매수 선언에 대비한 방안 마련이다. 아이칸 측이 공개매수를 선언할 경우 아이칸 역시 이번 KT&G와의 경영권 분쟁을 장기간으로 끌고 가겠다는 것을 뜻한다. 역공개매수, 공개매수기간 유가증권 발행, 고배당 계획 발표, 자사주 추가 매입 소각 등이 될 것으로 보인다. 하지만 모두 막대한 자금이 투입된다는 점에서 KT&G로서는 쉽지 않은 선택이다. 실제로 지난해 3ㆍ4분기 보고서에 따르면 KT&G가 보유하고 있는 현금성 자산은 4,676억원. 아이칸 측이 확보했다고 밝힌 2조원에 비해 턱없이 모자란다. 더구나 24일 종가 기준 주가는 5만7,000원에 달하면서 역공개매수가도 7만~8만원은 돼야 성사시킬 수 있다. 아이칸 측의 공개매수 기간 동안 일반공모ㆍ주주배정방식을 통해 유가증권을 발행, 전체 발행주식을 늘리는 방안도 검토될 수 있다. 다만 증자 성공 가능성을 확신할 수 없다는 단점은 있다. 고배당ㆍ자사주 추가소각 계획 등을 밝혀 주주들의 현 경영진 지원을 유도할 수도 있다. 그러나 이 역시 상당한 자금이 들어간다는 점에서 쉬운 선택은 아니다. 증권업계의 한 관계자는 “만약 아이칸 측이 정말 막대한 자금력을 확보했고 경영권 장악 의지가 강하다면 이를 막기란 쉽지 않을 것으로 보인다”고 말했다. 한편 한덕수 부총리 겸 재정경제부 장관은 24일 민영화된 공기업에 대한 외국자본의 인수합병(M&A) 대책과 관련, “각종 연기금 등이 능력 있는 기업의 주식을 많이 보유하도록 규제를 점차 철폐하겠다”고 밝혔다. 한 부총리는 이날 국회 경제 분야 대정부질문에서 KT&G의 경영권 논란과 관련한 박상돈 열린우리당 의원의 질의에 “정부가 경영권 싸움에 대해 할 수 있는 일이 명확하지 않다”면서 이같이 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >