|

|

박태근 한화증권 채권수석연구위원

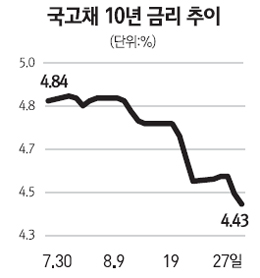

지난 주 더블딥(이중 바닥)에 대한 우려가 지속되며 장기채권 시장금리가 연중 저점을 경신했다. 외국인의 매수는 다소 주춤했지만 보험사 등이 추격매수를 확대하고 선물가격 강세가 이어지면서 국고채 10년물은 7월말 4.84%에서 지난 27일 4.43%까지 0.41%포인트나 하락하며 랠리를 이어갔다.

이번 주 발표 예정인 미국 고용ㆍ제조업 지표는 지속적으로 부진한 모습을 보일 것으로 보이며 국내 수출ㆍ생산 관련 속보도 다소 둔화될 전망이다. 이러한 상황에서 9월 금융통화위원회가 적극적인 긴축의도를 가지고 있지 않는 이상, 채권 투자자들도 다소의 위험에도 불구하고 조정 이후 매수 타이밍을 모색할 것으로 보인다.

다만 최근의 실세금리 급락이 국채발행 감소와 외국인 수요 등 우호적인 수급에 기인한 측면이 큰 만큼 이러한 영향이 지속되느냐가 중요하다.

이와 관련 최근 몇 가지 조정을 유도하는 재료가 대기하고 있는 상황이다.

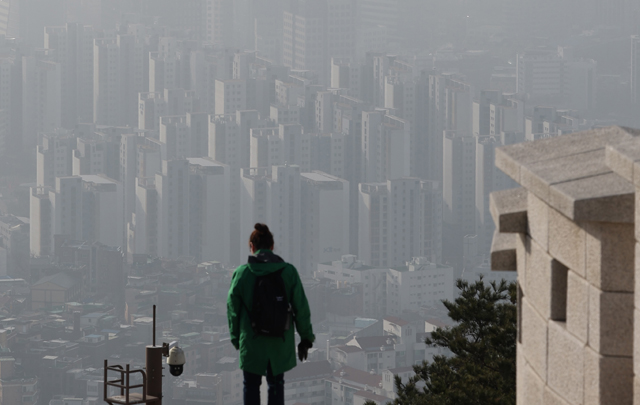

우선 부동산 거래 활성화 대책의 일환으로 예상되는 DTI 규제완화 조치로 민간 대출이 확대될 가능성이 높다. 이러할 경우 부동산경기 회복기대에 따른 자금수요 확대와 기대 인플레이션 심리 등으로 장기 시장금리 하락이 주춤하면서 장ㆍ단기 금리차 축소 시도가 제한될 가능성이 있다.

9월 중 국고채 경과물 재발행이 예정돼 있다는 점도 주목할 만 하다. 발행물량 자체는 연내 예정 물량에서 소화될 것인 만큼 국채선물 바스킷 채권 등 발행이 확대될 경우 신규로 발행되는 국채 발행은 줄어 들 수 있어 전체적인 수급 측면의 영향은 중립적으로 보인다.

하지만 외국인의 바스킷 채권 특정 종목당 비중이 최근 50%를 상회하고 있는 만큼, 해당 채권의 발행이 증가할 경우를 대비, 선물 만기 롤오버 이전에 외국인의 현ㆍ선물 연계 차익매도를 자극해 금리가 반등할 가능성이 있다.

또 4ㆍ4분기로 갈수록 시중 실질 예금금리가 마이너스를 보일 가능성이 높은 상황에서 대규모 예금 만기도래가 예상된다. 작년 연말 이후 총 46조원, 상반기 6개월 미만 예금이 20조원대에 육박하는 만큼 이 자금의 만기 도래시 재유치 과정에서 시중 고금리를 유발해 금리 반등을 이끌 가능성도 있다.

결국 예상보다 부진한 매크로 환경과 지표, 수급 측면의 중ㆍ장기 채권금리의 하향 기대는 여전하지만 금통위를 전후로 앞서 말한 조정가능 재료들이 내재해 있는 만큼 시간이 지나면서 금리 저점을 타진할 가능성도 있어 보인다. 그러한 인식에서 중기적으로는 향후 정책의 방향성과 민간의 유동성 확대 등 반전의 모멘텀을 주시할 필요가 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >