우량채 수요 확대로 금리 큰폭 떨어져<br>비우량채는 금융위기 전보다 높은금리

회사채시장의 양극화 현상이 갈수록 심화되고 있다.

30일 증권업계에 따르면 풍부한 유동성을 바탕으로 우량등급 회사채에 대한 수요가 확대되자 우량등급 회사채 금리는 큰 폭으로 떨어지는 반면 신용등급이 낮은 회사채 금리는 글로벌 금융위기 이전보다 훨씬 높은 수준을 유지하고 있다.

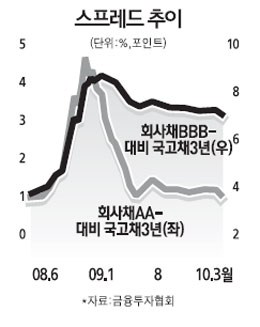

대표적인 우량등급 회사채인 무보증 AA-등급(3년 만기) 회사채의 경우 이날 금리가 4.91%로 국고채(3년 만기)와의 스프레드(금리 차이)가 1.01%포인트로 줄어들었다.

이는 지난해 말(1.12%포인트)보다 0.11%포인트나 줄어든 것이고 리먼브러더스 부도 사태 직전인 지난 2008년 8월(1.34%포인트)보다 0.33%포인트나 낮은 것이다.

반면 비우량 회사채인 BBB-등급의 경우 금리가 10.95%로 국고채와의 스프레드가 7.05%포인트에 달했다. 이는 리먼 사태 직전인 2008년 8월(4.23%포인트)에 비해 3%포인트나 높은 수준이다.

저금리 기조가 지속되면서 풍부한 시중 유동성이 회사채로 몰리지만 신용도가 낮은 기업들은 회사채 발행 물량을 늘리지 않는데도 높은 금리를 제시해야 한다. 시중에 돈이 많이 풀려 있지만 비우량 등급 회사채는 쳐다보지도 않는다.

우량등급 가운데 가장 낮은 단계인 A-급 회사채의 경우 국고채와의 스프레드가 29일 현재 1.52%포인트에 불과했지만 비우량등급 가운데 가장 높은 BBB+급의 스프레드는 4.47%포인트에 달했다. 한 등급 차이로 금리가 3%포인트 가까이 벌어진 셈이다.

이는 부실 기업에 대한 구조조정이 마무리되지 않은데다 건설업종을 중심으로 여전히 부도위험 요인이 많기 때문에 비우량등급 회사채의 투자 수요가 거의 사라졌기 때문으로 풀이된다.

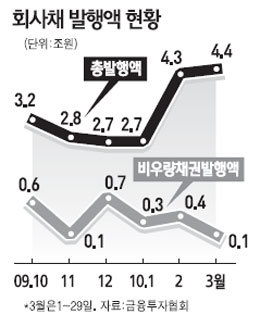

이달 들어 29일 현재까지 일반 회사채는 총 4조4,262억원가량 발행돼 2월 수준(4조2,521억원)을 넘어섰지만 BBB+급 이하 비우량 회사채 발행 규모는 1,000억원으로 2월(3,600억원)의 3분의1 수준에도 미치지 못했다.

신동수 NH투자증권 애널리스트는 "BBB급 이하 회사채는 일부 건설업체들의 구조조정 등 신용 리스크가 이어지면서 당분간 발행에 어려움을 겪을 것으로 예상된다"며 "반면 우량 회사채의 경우 국민연금의 투자확대 등으로 강세를 이어갈 것"이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >