■연말 유망투자업종 배당주펀드<br>SKT·S-Oil등 순익 증가 고배당주에 관심가져볼만<br>"변동성 장세선 경기 방어 성격 배당주 펀드 투자를"

연말이 다가올수록 배당주에 대한 관심이 높아지고 있다. 배당주는 주가 상승에 따른 차익 뿐만 아니라 배당수익까지 노릴 수 있는 일석이조(一石二鳥)의 매력을 갖고 있다. 특히 최근 유럽 재정위기와 글로벌 경기불안에 따른 증시 조정으로 가격 메리트가 큰 상황이어서 배당주의 매력은 더욱 커지고 있다는 게 전문가들의 분석이다.

조병현 동양종금증권 연구원은 "최근 들어 저금리 추세가 장기화되면서 은행예금의 실질금리가 배당수익률보다 낮은 수준에 머물고 있는 반면 기업들의 배당은 늘어나는 추세를 보이고 있어서 지속적인 배당을 실시하면서 순이익 증가가 예상되는 고배당주에 대한 관심을 갖는 것이 필요하다"고 설명했다.

이에 따라 SK텔레콤과 외환은행, S-Oil, 웅진코웨이 등 고배당주 추천리스트에 단골로 등장하는 종목에 대한 접근이 바람직해 보인다. 다만 일반투자입장에서는 해당 종목의 배당성향외에 주가를 움직이는 외적 요인까지 고려해야 하는 만큼 배당주펀드 투자도 고려해 볼 만하다는 게 전문가들의 조언이다. 김대열 하나대투증권 펀드리서치팀장은 "변동성 장세에서는 포트폴리오 분산 차원에서 경기방어 성격이 강한 배당주 펀드의 투자 매력이 높다"고 말했다.

다만 배당주펀드는 본격적인 상승장에서는 배당주가 성장주의 수익률을 쫓아가기 힘들기 때문에 자산 배분 차원에서 접근하거나 장기적으로 낮은 변동성과 꾸준한 수익을 추구하는 투자자에게 적합하다는 분석이다.

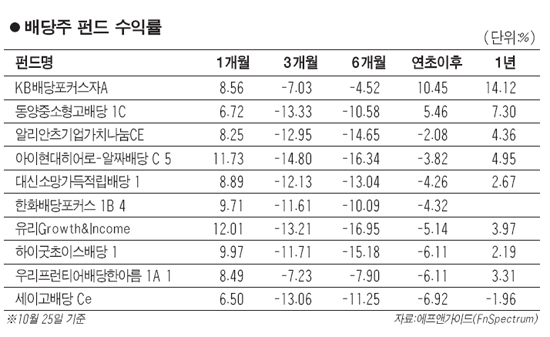

펀드평가업체인 에프앤가이드에 따르면 10월26일 기준 국내 액티브주식배당형 펀드 134개의 최근 1년, 2년, 3년간 수익률은 -2.62%, 10.51%, 92.75%로 같은 기간 국내주식형 펀드 전체 평균 수익률(0.07%, 15.71%, 103.82%)에는 다소 못미쳤다. 다만 최근 8월 이후 변동성 구간이 반영된 3개월 수익률의 경우 -13.59%를 기록해 일반주식펀드(-14.16%)보다는 하락폭이 적게 나타났다.

개별 펀드별로는 운용 성과에 따라 수익률 차이가 크게 났다. 올해 이후 수익률을 살펴보면 'KB배당포커스자 A'가 10.45%, '동양중소형고배당1C'이 5.46%를 기록해 같은 기간 국내주식펀드 평균수익률(-8.26%)을 크게 웃돌았다. '알리안츠기업가치나눔CE'(-2.08%), '아이현대히어로-알짜배당C5'(-3.82%), '대신소망가득적립식배당 1'(-4.26%), '한화배당포커스1 B 4'(-4.32%) 등은 마이너스 수익률을 기록했지만 전체 펀드 평균보다 선방했다.

배당주펀드별로 성과 차이가 나는 이유는 배당주펀드 종목 구성에서 대형주 비율이나 투자 전략이 조금씩 다르기 때문이다. 하나대투증권에 따르면 '하나UBS 배당60'이나 '마이다스블루칩배당' 은 배당성향이 높거나 앞으로 배당이 증가할 기업 가운데 대형주 위주의 배당 관련주에 투자를 하는 것으로 분석됐다. 반면 '신영밸류고배당', '세이고배당'등은 중소형 위주의 고배당 가치주에 투자하는 것으로 나타났다.

최효종 하나대투증권 웰스케어센터 이사는 "현재 포트폴리오에서 주식 비중이 적을 경우 대형주가 편입된 배당주펀드에 투자해 볼만하다"며 "반대로 안정적이고 꾸준한 수익을 추구하고 자산분산차원에서 투자한다면 중소형위주 배당주펀드가 더 적합해 보인다"고 설명했다.

|

'동양중소형고배당' 펀드로 돈 몰리네

운용기간 길고 3년 누적 수익률 189% 달해 인기

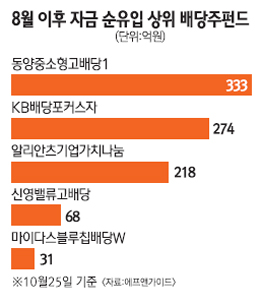

지난 8월 이후 시장 변동성이 확대되는 구간에서 배당주펀드 가운데 '동양중소형고배당'펀드에 가장 많은 자금이 몰린 것으로 나타났다.

펀드평가사 에프앤가이드에 따르면 지난 10월25일을 기준으로 8월 이후 배당주펀드 자금유출입 현황을 조사한 결과 '동양중소형고배당1'에 8월 225억원, 9월 75억원, 10월 34억원의 자금이 몰리며 최다 유입액을 기록했다.

'동양중소형고배당'은 2005년 3월 설정돼 다른 펀드들보다 운용기간이 길 뿐만 아니라 3년 누적 수익률(C클래스 기준) 189.65%, 5년 누적수익률 112.95%로 장기 성과가 우수하다. 이 펀드는 중소형 우량 가치주를 발굴해 장기 안정적인 수익을 추구하는 상품으로 시가총액 5,000억원 이하나 자본금 300억원 이하의 종목에 집중 투자하고 있다.

뒤를 이어 'KB배당포커스증권'과 '알리안츠기업가치나눔'에도 각각 8월 이후 274억원, 218억원의 자금이 유입된 것으로 집계됐다.

배당주 펀드 가운데 가장 설정규모가 큰 펀드는 '신영밸류고배당'으로 2007년 4월 설정돼 설정액 3,606억원을 기록하고 있으며 '신영프라임배당적립식'(3,075억원), '삼성배당주장기'(2,769억원), '하나UBS배당60'(2,586억원) 순이었다. |

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >