|

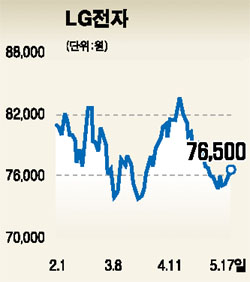

LG전자는 최근 외국인매도에 의한 하락장세 속에서 오히려 외국인 매수세가 유입되고 있다. 이로 인해 주가도 상대적으로 견고한 하방경직성을 띠고 있다. 기술적 지표를 봐도 저점을 형성하고 있다. 따라서 2ㆍ4분기 이후의 실적회복 전망을 감안해 매수 투자전략이 필요한 시점이다. LG전자는 휴대폰 원가구조가 개선되고 있는데다 LG필립스LCD 지분 매도 등으로 재무구조가 개선되고 있고 디지털TV 수요 증가에 따른 성장성도 부각되고 있다. 또 디지털가전부문의 높은 경쟁력과 함께 PDP부문의 실적 호조에 따른 디지털디스플레이부문의 흑자기조 정착도 주가에는 긍정적이다. 특히 1분기 적자로 부진했던 휴대폰 부문의 실적이 2분기에는 점진적으로 회복세로 돌아선 뒤 하반기에는 본격적으로 개선될 전망이다. 2분기 이후 수익성 개선에 주목해야 할 시점이다. 휴대폰이 2분기에 흑자 전환하면서 2분기 전체 영업이익이 1분기보다는 50%, 지난해 같은 기간보다는 90% 가량 증가할 전망이다. 휴대폰 부문에서는 앞으로 고부가가치 WCDMA 출하량 증가, 최근 고마진 초콜릿폰의 수출(유럽과 중국) 개시, 저수익 제품 출하량 감소 등으로 수익성이 갈수록 개선될 것으로 보인다. 다른 대형 IT 업체들은 1분기에 이어 2분기 실적도 위축될 가능성이 높은 반면 LG전자는 휴대폰 사업부 출하량 증가와 고수익성 제품 비중 증가에 힘입어 실적이 개선될 전망이다. IT업계 내에서 2분기 실적 개선 모멘텀이 가장 좋아 보인다. 따라서 1분기 휴대폰 사업부의 적자 전환에 대한 실망감으로 주가의 단기 낙폭이 컸던 만큼 이를 이용해 저점매수에 나설 필요가 있다. 목표주가는 올해 추정실적 기준 주가이익비율(PER) 14.3배, 주가순자산비율(PBR) 2.2배 수준인 9만5,000원을 제시한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >