"대기업 특정사업부문 인수도 고려"<br>"안정성 가장 중시… "스팩 상장직후 주가 급등은 바람직안해"

| | 지성배 대우증권스팩 대표 |

|

"신성장동력 관련 중소ㆍ중견 기업뿐만 아니라 대기업의 특정 사업부문도 인수합병(M&A) 대상으로 고려하고 있습니다."

지성배(43ㆍ사진) 대우증권그린코리아스팩 대표는 "대우 스팩은 규모가 크기 때문에 안정적인 경영성과를 내면서 상장 여건도 충분히 갖춘 업체를 물색하고 있다"며 "중ㆍ장기적 관점에서 1차 M&A 이후 2차 M&A를 시도하는 방안까지 밑그림을 그려놓고 있다"고 말했다.

지 대표는 "이달 3일 국내 최초의 스팩으로 유가증권시장에 상장한 후 '어떤 업체를 M&A 대상으로 보고 있느냐'는 질문 공세에 시달리고 있다"며 "책임감을 갖고 직원들과 함께 가시적인 성과를 낼 수 있는 회사를 발굴하는 데 최선을 다하고 있다"고 강조했다. 그는 "설립과 상장은 국내 1호로 기록됐지만 M&A까지 첫 번째로 시도할 생각은 없다"며 "안정성을 가장 중시하고 있다"고 덧붙였다.

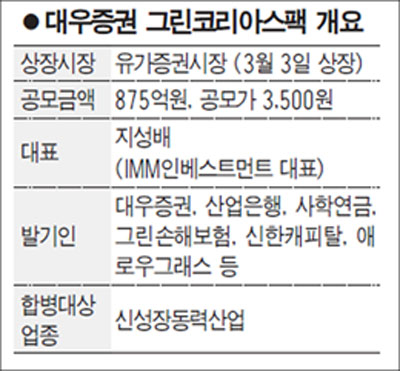

대우증권 스팩은 신재생에너지, 탄소저감 에너지, 고도 물처리, 발광다이오드(LED) 응용 분야 등 12개 신성장동력 산업 중 유관산업에 진출하는 기업을 M&A 타깃으로 삼고 있다. 산업은행, 그린손해보험, 사학연금, 신한캐피탈, 영국계 헤지펀드 등이 발기인으로 참여했다.

1호 스팩인 만큼 투자자들의 관심도 커 공모주 청약 과정에서 1조원이 넘는 자금이 몰렸으며 현재 최대주주는 지분 12.1%를 보유한 KTB자산운용이다.

지 대표는 "우리의 장점은 보험ㆍ은행ㆍ연기금ㆍ외국계 등 발기주주가 다양한 것"이라며 "폭넓은 네트워킹, 경영진의 풍부한 경험과 노하우도 강점"이라고 강조했다.

최근 스팩의 주가가 출렁거린 데 대해서는 "좋은 현상이 아니다"라며 고개를 내저었다. 그는 "스팩의 주가는 상장 직후 공모가 수준에서 크게 벗어나지 않는 것이 이론적으로 맞다"며 "최근 현상을 보면 아직 우리 시장이 스팩을 제대로 이해하지 못하고 있다는 생각이 든다"고 말했다.

그는 "일반 공모주와 스팩 투자는 성격이 다르다는 것을 투자자들이 숙지했으면 좋겠다"며 "M&A가 가시화하기 전까지는 스팩은 펀더멘털로 기업 가치를 따질 수 없는 현금만 들고 있는 회사"라고 설명했다.

마지막으로 지 대표는 최근 대형사에 이어 중소형 증권사까지 스팩 설립에 뛰어들고 있는 데 대해 "시장 활성화 차원에서 스팩이 많아지는 것이 바람직하다"며 "규모와 내용이 다양해야 투자자들이 선택할 수 있는 폭이 넓어지고 우리나라 자본시장 발전에도 기여할 수 있다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >