|

회사채 발행시장에서 신용등급 'BBB'와 'A' 기업 사이 희비가 엇갈리고 있다.

신용등급 'A' 이상 기업들이 회사채 발행 수요예측에서 잇따라 목표 달성에 실패하는 반면 상대적으로 등급이 낮은 'BBB+' 이하 기업들은 오히려 선별적 투자수요 덕분에 연이어 수요예측 흥행에 성공하고 있다. 금리 변동성 우려가 커지면서 상대적으로 더 양호한 신용등급 회사채 투자는 정체되고 금리 영향이 덜한 회사채로는 투자수요가 몰리고 있기 때문이다.

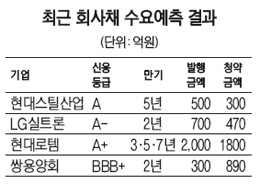

10일 금융투자업계에 따르면 현대스틸산업과 LG실트론이 전날 실시한 회사채 수요예측에서 나란히 미매각을 기록했다.

현대스틸산업은 무보증회사채 5년물을 500억원 규모로 발행할 예정이었지만 수요예측에 유입된 자금은 300억원에 불과했다. LG실트론 역시 무보증회사채 2년물을 700억원 규모로 발행하기 위해 실시했던 수요예측에서 230억원의 미매각이 발생했다. 이에 앞서 지난 8일 회사채 3·5·7년물에 대한 수요예측을 진행했던 현대로템(064350)도 3년물과 7년물에서 미매각을 냈다. 특히 500억원 규모로 발행 예정이던 7년물에는 자금이 전혀 들어오지 않았다. 현대로템은 7년물 회사채 발행을 포기하고 3년물과 5년물을 증액 발행하기로 했다.

반면 BBB+급 이하 회사채의 발행은 상당히 성공적이다. 신용등급 'BBB+'인 쌍용양회(003410)가 1일 실시했던 2년물 300억원 규모 회사채 수요예측 경쟁률은 2.96대1을 나타내며 흥행에 성공했다. 이에 고무된 쌍용양회는 발행규모를 200억원 늘렸다. 역시 신용등급 'BBB+'인 이랜드월드는 지난달 26일 실시했던 2년물 500억원 규모의 회사채 수요예측에서 60억원 미매각이 발생했지만 과거보다는 한결 개선된 모습을 보였다.

이 같은 현상은 기관투자가들을 중심으로 관망세가 확산된 탓으로 풀이된다. 최근 글로벌 채권금리의 변동성이 커진 데다 국내 경기 부진이 맞물리면서 앞으로의 금리 변동성에 대한 우려가 커졌기 때문이다. 대신 상대적으로 높은 발행금리가 제시되는 신용등급 'BBB+' 이하 회사채에 대해서는 투자자들이 기업별 펀더멘털 등을 따진 후 선별적으로 투자하는 것으로 보인다. 실제 쌍용양회 회사채의 흥행 성공은 원가절감 등에 힘입은 신용등급 상향과 제시된 발행금리가 3.527%로 상대적으로 높았던 점이 작용한 것으로 해석된다.

김상만 하나대투증권 연구원은 "금리 수준이 낮아지면서 우량 회사채 중심의 투자에서 신용등급 'A'급 회사채로 관심이 옮겨간 것처럼 'BBB'급 회사채에 대한 선별적 투자도 속속 이뤄질 것으로 전망된다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >