|

'순이익 1,254% 증가. 매출 544% 확대.'

미국계 대기업 제너럴일렉트릭(GE)이 지난 1981년부터 지난해까지 이룬 성장신화다. 많을 때는 한해에 100여건 이상이나 우수 벤처기업 등을 사들여 기술혁신을 이뤄온 공격적 인수합병(M&A) 전략이 GE 고속성장의 요체였다. 국내서도 SKㆍ두산 등이 공격적 M&A로 성장 페달을 밟고 있지만 글로벌 M&A공룡에 비하면 갈 길이 멀다. 대기업이 중소ㆍ벤처기업을 사들일 경우 문어발식 사업확장이라며 색안경부터 끼고 보는 대한민국 특유의 '국민 정서법' 탓이다.

이런 분위기에서 정부가 벤처시장에 '큰 손'을 끌어들이기 위한 멍석을 깔았다.

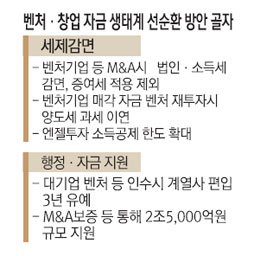

정부가 15일 발표한 '벤처ㆍ창업 자금생태계 선순환 방안'을 보면 벤처투자와 M&A에 대한 파격적인 세금감면과 금융지원 등의 혜택이 담겼다. '기술혁신형 M&A'를 단행한 기업에는 법인세를 감면해준다. 벤처기업 창업주ㆍ소유주 등이 경영권을 팔아 확보한 현금으로 벤처에 재투자하면 지분처분 때까지 양도세 과세를 미뤄준다. M&A로 팔리는 기업의 주주는 증여세 부과 대상에서 제외한다. 엔젤투자 소득공제는 30%에서 50%로 확대된다.

특히 대기업이 벤처나 연구개발(R&D) 투자비중이 5% 이상인 중소기업을 인수할 때 계열사 편입을 3년간 유예하는 내용이 담겨 대기업의 벤처투자 부담이 완화된다.

전문가들은 이 같은 지원책에 앞서 투자할 수 있는 '분위기' 자체를 바꿔야 한다고 입을 모은다. 대기업의 벤처기업 투자를 보다 활성화하려면 반기업정서 같은 비제도적인 장벽을 허무는 노력을 병행해야 한다는 것이다. 소니코리아 사장, 한국코카콜라 회장 등을 지낸 이명우 한양대 경영대 특임교수는 "해외에는 수시로 M&A를 하며 성장한 시스코 같은 사례가 많은데 우리는 대기업이 M&A를 하면 '잡아먹는다'는 옳지 않은 표현을 쓴다"고 지적했다. 한정화 중소기업청장도 "시스코ㆍ인텔ㆍ구글ㆍ애플 등과 같은 글로벌 기업은 전후방으로 100여개 이상의 기업을 갖고 생태계를 구축했다"며 "우리도 대기업이 벤처기업에 투자하거나 인수해 유사한 구조를 갖추는 것이 벤처와 대기업 모두 사는 길"이라고 말했다.

벤처투자가 결실을 보기까지 조급증을 내지 말고 긴 호흡으로 지속적으로 지원해야 한다는 제언도 나오고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >