|

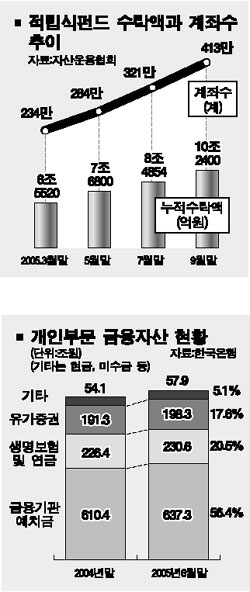

건설회사에 다니는 이 부장(48)은 회식 자리에서 재테크 이야기가 나올 때마다 ‘벙어리 냉가슴’을 앓고 있다. ‘지난해에 가입한 적립식 펀드 수익률이 70%를 넘었다’ ‘은퇴 후 자금은 변액유니버셜보험(VUL)으로 대비해야 한다’ 등등 부하 직원들이 안주 삼아 늘어놓는 ‘이재(理財)’ 성공담에 소외감을 느끼기 때문이다. 사실 이 부장은 지난달 큰맘 먹고 적립식 펀드에 가입했다. 그러나 종합주가지수가 사상 최고치인 1,240포인트를 넘어선 뒤 외국인들의 매도공세가 맞물리면서 지수가 조정을 받아 한 달이 지나도록 수익률은커녕 원금만 야금야금 까먹고 있는 실정이다. 때문에 “그냥 은행예금에 둘 걸 그랬나, 상투를 잡은 것은 아닐까”라는 생각에 불안하기 짝이 없다. 가계 부채가 한국경제에 꺼지지 않은 ‘불씨’로 자리잡고 있지만 정작 사회 분위기는 ‘재테크 광풍’에 휩싸여 있다. 최근에는 빚을 내서 적립식 펀드에 가입하는 직장인부터 ‘묻지마 해외펀드’에 열광하는 인터넷 카페까지 등장했다. 지난 2002년과 도화선만 다를 뿐 ‘가계 부채’ 문제가 불거지기 전 보여준 부작용들이 3년 뒤에도 일어나고 있는 셈이다. 한상언 신한은행 재테크 팀장은 “올해 초 가입한 사람들의 수익률만 보고 무턱대고 투자상품에 가입할 경우 손해를 볼 수도 있다”며 “과거 주가가 낮았기 때문에 주가가 급등할 수 있었던 것이지 앞으로의 수익률까지 보장할 수는 없다”고 말했다. 과거 신용카드 버블도 당시에는 소비를 이끌고 성장률을 뒷받침해주는 등 한국경제의 한 축으로 여겨졌다. 그러나 달콤한 시간은 그리 오래가지 못했다. 2002년부터 시작된 ‘신용카드 대란’은 그해 연말 경제활동인구 6.5명당 1명꼴로 신용불량자의 멍에를 씌우며 신용불량자 400만명 시대를 열게 했다. 가계 신용 대란은 한발 더 나아가 대형 카드사들까지 벼랑 끝으로 내몰았다. 존폐의 기로에 처한 업계 1위 LG카드는 결국 산업은행이 지분을 인수하는 형태로 ‘공적자금’을 받아 생명줄을 이어가고 있다. 물론 2002년과는 달리 금융회사의 자산건전성은 높아졌고 경제규모가 커지는 과정에서 개인 부채도 함께 늘어날 수밖에 없다. 문제는 자산보다 더 빠른 속도로 늘어나는 부채를 도외시할 경우 또 다른 재앙을 부를 수밖에 없다는 점이다. 올 6월 말 현재 우리나라 가계의 금융자산 대비 금융부채 비율은 49.3%로 미국ㆍ영국ㆍ일본 등 선진국의 25~30%에 비해 두 배 수준이다. 특히 우리나라는 가계 총자산에서 차지하는 실물자산 비중이 선진국보다 크게 높아 부동산 가격 하락이나 금리인상 등 외부 충격에 매우 취약한 실정이다. 김남순 DNW금융컨설팅 대표이사는 “시류에 편승해서 리스크가 높은 상품에 무리하게 투자할 경우 시장상황에 따라 곤혹을 치를 수도 있다”며 “개인이 처한 상황에 따라 우선순위를 정해 건실한 재무설계를 해야 한다”고 강조했다. 개인들이 부채관리를 통한 착실한 재무설계를 할 수 있는 사회 분위기가 조성되지 않을 경우 ‘가계 빚’ 문제는 정부의 예상보다 더욱 심각하게 다가올 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >