|

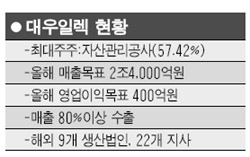

대우일렉 인수전 19곳 참여 월풀·보쉬지멘스등…6월까지 우선협상자 선정 김현수기자 hskim@sed.co.kr 미국ㆍ유럽의 최대 가전업체인 월풀ㆍ보쉬지멘스 등 국내외 19곳이 인수합병(M&A) 시장에 매물로 나온 대우일렉 인수전에 뛰어들었다. 20일 채권단과 업계에 따르면 대우일렉 매각을 위한 인수의향서 접수마감 결과 미국 가전 1위 업체인 월풀과 유럽 가전시장 선두인 독일의 보쉬지멘스 등 9개 업체가 전략적 투자가로 인수의향서를 제출했고 AIGㆍJP모건ㆍ뉴브리지캐피탈 등 해외 6곳과 보고펀드 등 국내 4곳이 재무적 투자가로 인수에 참여했다. 전략적 투자가에는 인도의 비디오콘이 미국의 리플우드와 컨소시엄을 형성에 인수의향서를 제출했으며 터키의 베스텔, 스웨덴의 가전업체도 참여했다. 하지만 당초 유력한 인수후보로 거론됐던 하이얼 등 중국 가전업체들은 이번 의향서 접수에는 참여하지 않았다. 국내 투자가 중 눈길을 끄는 곳은 보고펀드. 보고펀드는 외환은행 매각에 깊숙이 개입한 이헌재 사단의 핵심인 변양호 전 재경부 금융정책국장이 대표로 있는 펀드로 최근 BC카드 인수를 추진하며 주목받고 있다. 인수의향서 접수가 마감됨에 따라 채권단은 오는 6월 말까지 우선협상자를 선정해 협상에 들어가 이르면 9월 말 매각작업을 최종 마무리지을 예정이다. 현재 대우일렉의 지분구조는 자산관리공사 등 23개 기관으로 구성된 채권단이 대출 6,100억원과 함께 출자전환한 지분 97.5%(1억600만주ㆍ액면가 5,000원)를 보유하고 있다. 대우일렉은 2003년 흑자전환 후 지속적으로 실적 상승세를 보이며 알짜 기업으로 거듭나고 있다. 올해는 2조4,000억원의 매출에 400억원의 영업이익을 목표로 하고 있다. 업계에서는 대우일렉이 이미 디지털 원천기술과 생활가전의 핵심기술을 보유하고 있는데다 전체 매출의 80% 이상을 수출이 차지할 정도로 해외에서 브랜드파워를 가지고 있어 글로벌 시장 확보를 노리고 있는 인도나 중국 가전업체들은 물론 유럽 가전업체들에도 M&A 대상으로 부각돼왔다. 대우일렉은 한국 본사와 국내 5개의 공장 외에 세계 40여개국에 9개의 생산법인, 22개의 판매법인 및 지사를 보유하고 있다. 입력시간 : 2006/04/20 17:27

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >