"적정가격 이미 도달" VS "M&A 프리미엄 여전" <br>비관론/ 주가 5만5,000원 이상 땐 차익실현을<br>낙관론/ 이익 성장세 견조… "적정가 6만원대"

올 6월말 LG카드와 대우건설의 우선협상대상자 선정을 시작으로 대형 인수ㆍ합병(M&A) 기업들의 매각 작업이 본격화된다. ‘증시의 영원한 테마’인 M&A 종목에 대한 관심도 커질 전망이다. 이에 따라 대우조선해양ㆍ현대건설 등 주요 M&A 테마주의 매각 일정 및 주가 전망 등을 시리즈로 진단한다.

LG카드의 주가 전망에 대해서는 낙관과 비관론이 교차한다. 외국계 증권사중 일부는 더 오를 여력이 있다고 보고 있지만 상당수는 이미 상당폭 올랐다며 부정적인 의견을 내고 있다. 실적 개선 전망과 M&A 프리미엄이 이미 주가에 반영됐다는 것. 증시 전문가들은 LG카드에 대해 “매각 작업이 가시화돼 주가가 5만5,000원 정도에 이를 경우 차익 실현하는 대신 신한지주 등 인수 유력한 은행주를 매수하라”고 권고했다.

◇“적정가격 도달” 의견 상당수= 산업은행 등 채권단은 6월 말까지 LG카드 우선협상 대상자를 선정, 9월까지 새 주인을 찾아줄 방침이다. 최근 선정된 입찰적격업체는 신한금융지주, 하나금융지주, 농협, 바클레이즈, SC제일은행, MBK파트너스 등 6개 업체인 것으로 알려졌다. 오는 4일부터 3주간 예비실사를 거쳐 5월말쯤 구속력 있는 입찰제안서를 내야 한다.

이처럼 매각 작업이 급물살을 타고 있는 가운데 실적도 크게 개선되고 있다. LG카드는 지난해 사상 최대 순이익을 낸 데 이어 올 1ㆍ4분기 영업이익도 3,239억원으로 증시 예상치를 뛰어 넘는 성적표를 올렸다.

하지만 이는 이미 주가에 반영돼 있다는 게 상당수 전문가들의 분석이다. 조병문 우리투자증권 애널리스트는 “본계약을 앞두고 추가 상승할 지 모르지만 여력이 크지 않다”며 “5만5,000원 이상이면 무조건 팔아야 한다”고 말했다.

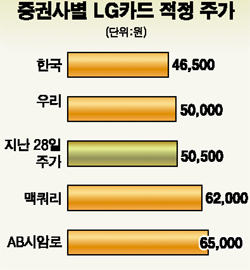

현재 증권사들이 내놓은 적정주가 수준은 최소 4만6,500원에서 최대 6만5,000원이다. 이 중 한국투자증권(4만6,500원), 한화증권(4만8,000원), 우리증권(5만원) 등은 지난 28일 주가인 5만500원보다 낮다.

구용욱 대우증권 금융팀장은 “LG카드 채권단은 경영권 프리미엄을 주고 현 주가보다 높은 가격에 팔 수 있지만 소액 투자가들은 이 같은 가능성이 적다”며 “M&A가 본격화하면 오히려 주가 하방 경직성마저 무너질 수도 있다”고 말했다.

◇“M&A 프리미엄 여전” 의견도= 반면 외국계 증권사를 중심으로 매각 이후 기업 가치 제고를 주목해야 한다는 의견도 있다. ABN암로는 “LG카드 이익 성장세가 견조한 반면 여전히 저평가받고 있다”며 적정주가 6만5,000원, 투자의견 ‘매수’를 제시했다.

맥쿼리증권도 “대규모 잠재 특별이익, 낮은 부채비율과 탄탄한 자기자본, 은행 인수 때의 시너지 효과, 내수경기 회복 등을 감안할 때 높은 프리미엄으로 거래될 가치가 있다”며 12개월 목표주가로 6만2,000원을 유지했다.

한편 주가 의견이 엇갈리는 LG카드보다는 신한금융ㆍ하나금융 등 인수 후보인 은행 업종을 주목해야 한다는 견해도 나오고 있다. 한국증권은 “LG카드 매각 이후 인수자는 시너지 효과로, 인수에 실패한 은행들도 산업 재편에 대한 기대감으로 주가가 동반 상승할 것”이라고 내다봤다. 실제 국민은행의 외환은행 인수 이후 은행업종 지수는 15% 이상 올랐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >