|

|

|

하반기에는 상반기 동안 급락한 국내 주식시장 상태가 호전돼 국내주식형펀드 수익률도 점차 회복될 것으로 전망된다. 이에 따라 그동안 중소형주 대비 낙폭이 컸던 대형주 펀드를 중심으로 분할매수에 들어가는 것이 전략적으로 유리할 것이라는 전문가들의 조언도 이어지고 있다.

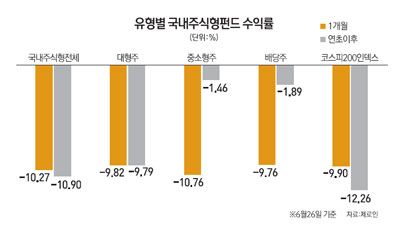

펀드평가사 제로인에 따르면, 6월 26일 기준 연초 후 국내주식형펀드 수익률은 -10.90%를 기록했다. 중소형주펀드는 -1.46%인 반면 대형주펀드는 -9.79%로 손실 폭이 더 컸다. 상반기 주요 낙폭 과대 종목이 대형 성장주에 집중됐던 탓이다. 상반기 동안 뱅가드 매물 압력과 미국의 양적완화 축소 계획 등 대외 이슈에 따른 외국인 자금이 대형주를 중심으로 이탈했던 것도 컸다. 이 때문에 같은 기간 중소형주펀드(ETF제외)로 5,953억원의 자금이 유입되는 동안 대형주펀드에서는 2조3,200억원이 빠져나가는 대조적인 모습을 보이기도 했다.

하반기에는 상황이 달라질 수 있다는 게 전문가들의 견해다. 장춘하 우리투자증권 연구원은 "외국인 매도 국면이 점차 완화되는 과정이기 때문에 추가하락은 제한적일 것"이라며 "하반기 국내 증시가 회복될 경우 중소형주 대비 상대적으로 낙폭이 컸던 대형주 중심의 반등이 기대되는 만큼 지금이 대형주 펀드 중심의 국내 주식형펀드를 분할 매수할 시점"이라고 밝혔다.

이동호 한국투자신탁운용 주식운용본부 리서치부문 상무도 "현재 코스피 지수 수준이 절대적 저평가 영역이고 주당 주가순자산비율(PBR)이 1배를 밑도는 수준"이라며 "향후 미국 금리 급등세가 진정되면서 시장은 회복 될 것으로 보인다"고 전망했다.

시장 반등을 점치는 투자자들은 이미 규모나 성과가 입증된 몇몇 대형주펀드로 돈을 넣고 있다. 한국투자마이스터 1(주식)(A)는 올 2월 132억원이 빠져나간 이후 매달 자금이 유입되며 올해 730억원의 순유입을 기록했다. 1조원 펀드인 한국투자네비게이터 1(주식)(A)도 5월까지 1,147억원이 빠져나갔지만 6월에는 616억원이 몰렸다. 5월까지 785억원이 환매된 삼성당신을위한코리아대표그룹1[주식](A)도 6월 한 달 동안 241억원을 끌어 모았다.

출렁이는 변동성이 그래도 걱정이라면, 중위험 중수익의 주식 롱숏펀드가 대안이 될 수도 있다. 불투명한 시장상황에서 수익률 급락의 위험을 상당 부분 헤지하는 장점이 있는 데다 시장이 반등을 시작하면 시장 상승을 따라갈 수 있는 구조로 설계됐기 때문이다. 실제로 트러스톤자산운용의 롱숏펀드인 트러스톤다이나믹코리아50자[주혼] A는 연초 후 국내주식형펀드가 -10.90%로 꺾이는 동안 1.89%의 플러스 수익을 내며 선방했다. 지난해 말 101억원이던 순자산도 최근 5,000억원을 돌파했다. 이 펀드는 저평가된, 즉 상승이 예상되는 종목 꾸러미(롱)와 하락이 예상되는 종목 꾸러미(숏)를 만들어 매매하는 방식의 플레인 롱숏 전략과 이종 업종 내 페어트레이딩 등의 전략으로 수익률을 만들어낸다.

삼성자산운용도 지난달 '삼성알파클럽 코리아롱숏' 펀드를 출시했다. PB센터에서 고액자산가들은 대상으로 사모 형태로 운용되던 이 펀드는 헤지펀드 전략을 통해 장기적으로 안정적인 수익을 추구한다. 이 펀드를 운용하는 문병철 삼성자산운용 멀티에셋운용본부장은 "롱숏펀드는 금리+알파를 추구하는 펀드로 저금리, 고변동성 시대에 중위험ㆍ중수익을 원하는 투자자들에게는 매력적인 대안 상품이 될 것"이라고 설명했다.

해외의 경우 미국주식펀드에 눈을 돌려볼 만하다. 양적완화 축소 방침에 따라 이머징 시장에 풀렸던 돈들이 다시 미국으로 이동할 경우 미국의 경기 회복 국면과 맞물려 관련 펀드 수익률도 개선될 수 있다는 것이다. 장 연구원은 "선진국 시장에서는 미국이 펀더멘털 측면이나 경기회복 기대감 등에서 가장 투자 매력이 큰 편"이라고 설명했다. 중국에 대해서는 "사실 브릭스 지역의 펀더멘털 자체가 그리 좋은 편은 아니다"며 "중국의 경우 경기가 바로 턴어라운드 할 것으로 보이진 않지만, 최근 주가가 워낙 저점으로 떨어진 상황이기 때문에 가격 적인 측면에서 부분 매수의 전략으로 접근할 수 있을 것"이라고 밝혔다.

해외 주요 배당주와 리츠, 하이일드 채권 등에 투자해 배당수익이나 쿠폰수익(이자)를 노리는 인컴펀드도 안전하게 가져갈 만하다는 분석이다.

다만 해외채권펀드, 특히 이머징 채권펀드의 경우 최근 미국의 양적 완화 종료 계획에 따른 통과 가치 급락으로 당분간 투자 확대는 삼가는 것이 좋다. 신환종 우리투자증권 연구원은 "브라질 등 이머징 채권은 매매차익보다도 환차익이 수익에 더 결정적 영향을 미친다"며 "당분간 이머징 통화 가치의 반등이 어려울 것으로 보이는 만큼 투자자들의 심리가 위축될 것으로 보인다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >