|

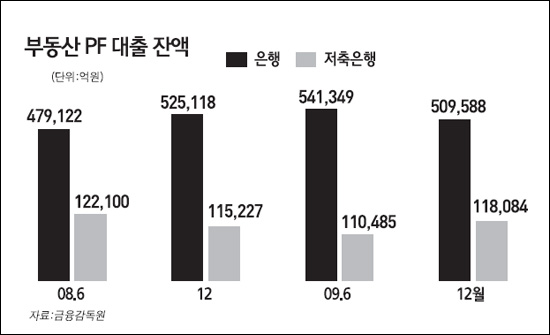

은행들이 부동산 프로젝트 파이낸싱(PF) 대출을 억제하면서 자금 회전이 되지 않아 저축은행 등 2금융권의 부실이 더 커지고 있다. 감독 당국 입장에서는 전금융권에 걸쳐 지나친 부동산 PF 대출을 줄여야 하지만 은행의 대출감소는 2금융권에 직격탄이 돼 고민이 깊어지고 있다. 이에 따라 과도한 '브리지론'을 제한하는 등의 근본적인 규제가 필요하다는 지적이 나온다. 11일 금융감독원에 따르면 지난해 은행권의 PF 대출잔액이 52조5,118억원에서 50조9,588억원으로 1조5,530억원 줄어드는 동안 저축은행의 PF 대출은 11조8,084억원으로 2,857억원 늘었다. 은행들이 부동산 경기침체로 신규 PF를 사실상 억제하고 기존의 대출마저 회수한 결과다. 국민ㆍ우리은행은 지난해 PF 대출을 각각 2조원, 1조8,000억원가량 줄였다. 올해 들어서는 시공사 순위 10위권 이내, 서울 근교 등의 조건을 대출조건으로 삼아 사실상 신규 대출을 억제하고 대출상환에 몰두하고 있다. 특히 은행권은 최근 중견건설사인 성원건설의 퇴출을 계기로 건설업계 줄도산에 대한 우려가 확산되자 대출심사 강화, 여신한도 축소 카드를 적극적으로 검토하며 방화선 구축에 나서고 있는 실정이다. 이에 따라 오는 4월께 개시되는 정기 신용위험평가에서 워크아웃 및 퇴출 명단에 오르는 건설사들이 급증할 가능성도 제기되고 있다. 반면 저축은행 등은 은행이 PF 대출을 줄이면서 추가 대출을 통해 PF 연체율을 낮추는 '물타기'에 나서고 있다. 금감원의 한 관계자는 "최근의 저축은행의 PF 문제는 은행이 급격하게 대출을 줄이는 게 원인"이라며 "은행에서 대출을 못 받은 업체가 2금융권에 몰리기도 한다"고 말했다. PF는 저축은행 등 2금융권이 '브리지론'이라는 명목으로 시행사에 토지매입자금을 빌려주면 나중에 은행에서 '본 PF'를 받아 2금융권의 돈을 갚고 사업을 진행한다. 은행이 '본 PF'를 하지 않으면 저축은행은 빌려준 돈을 받지 못한다. 최근에는 성원건설 등 중견건설사들의 퇴출이 본격화되면서 '브리지론' 형태의 대출이 연체될 가능성이 높아지고 있다. 시행사가 부실한 경우 건설사(시공사)가 대신 이자를 내주는 경우도 많기 때문이다. 한국기업평가에 따르면 지난해 9월 말 기준으로 앞으로 1년 이내 만기가 돌아오는 PF 대출잔액은 무려 24조3,262억원에 달한다. 저축은행 업계의 한 고위관계자는 "은행이 PF 취급을 꺼리면서 저축은행 등의 PF에 부실화 가능성이 매우 높아지고 있다"며 "저축은행이 직접 '본 PF'를 하려고 해도 전체 대출에서 PF가 30%를 못 넘게 하는 '30% 룰' 때문에 고전하고 있다"고 말했다. '본 PF'가 되지 않을 경우 연 10% 안팎인 '브리지론' 금리 때문에 사업 자체에 어려움이 생기기도 한다. 금융 당국의 한 관계자는 "개발수익이 줄어 분양가를 높이고 이는 미분양 증가로 이어지는 악순환이 생기고 있다"며 "2금융권이 PF사업에 무분별하게 뛰어들지 못하도록 초기부터 '브리지론'에 대한 규제를 강화하는 등 개선작업이 필요하다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >