|

신제윤 금융위원장은 지난 4월19일 우리금융 민영화에 대해 "세 번에 걸쳐 안됐으니 벽이 높다는 것을 잘 알고 있지만 제 직을 걸고 할 것"이라고 배수진을 쳤다. 금융 당국의 다른 고위 관계자도 "어떤 일이 있어도 1년 안에 승부를 걸 것"이라고 말했다.

하지만 현실은 만만치 않다. 금산분리 강화로 오히려 산업 자본 유치가 더 어려워진 게 현실이다. 정치적인 문제도 커 곳곳이 지뢰밭이라는 분석이 많다. 이 때문에 우리금융 민영화를 위해서는 적극적인 여론 수렴 과정과 청와대의 지원사격이 필수라는 지적이 나온다.

◇원가 회수 다 안 한다지만=공적자금관리위원회의 한 핵심 관계자는 14일 "공적자금으로 투입한 금액을 모두 회수해야 한다는 주장은 공적자금의 성격을 잘못 이해한 것"이라며 우리금융 민영화 시 회수액을 극대화할 필요는 없다고 밝혔다.

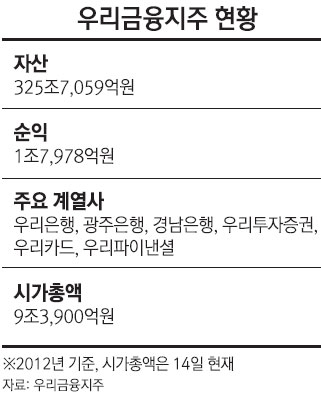

정부는 우리금융에 약 12조7,000여억원을 투입했는데 블록세일과 배당 등으로 5조7,000여억원을 회수했다. 이런 까닭에 우리금융 민영화 시 최소 7조원 이상을 받아내야 한다는 주장이 정치권 등에서 나온다. 하지만 14일 종가 기준으로 우리금융의 주가는 주당 1만1,650원으로 정부 지분(56.97%)을 모두 팔아도 5조3,494억원밖에 안된다. 나머지는 경영권 프리미엄으로 받아야 하는데 프리미엄을 많이 받으면 매각작업이 쉽지 않다. 금융계의 한 관계자는 "주당 1만6,000원은 받아야 헐값에 팔았다는 논란이 나오지 않을 것"이라고 했다.

합병으로 해결한다고 해도 마찬가지다. 유력하게 거론되는 민영화 방안인 KB와 우리금융 합병 시 합병을 반대하는 외국인 주주들의 반대매수청구권 문제가 있다. 금융권 관계자는 "외국인 투자가 입장에서는 리스크 측면에서 은행이 커지는 것보다는 나뉘어 있는 것을 더 선호한다"며 "임직원이나 사외이사들도 자리 문제를 생각하면 사람마다 생각이 다를 수 있다"고 했다.

◇산업자본 문제 커=금산분리 강화도 민영화를 더 어렵게 한다. 산업 자본의 은행 지분 보유한도는 현행 9%인데 이를 4%로 낮출 가능성이 높다. 사모펀드(PEF)가 컨소시엄 형태로 우리금융을 인수하는 것도 유력한 방안 중의 하나인데 산업 자본의 참여 지분이 낮아지면 투자자를 더 많이 모아야 한다.

전직 금융 당국의 고위 관계자는 "산업 자본 규제를 더 강화하면 안 그래도 어려운 우리금융 인수작업이 더 꼬이게 된다"며 "PEF에서 포스코 같은 산업 자본을 끌어들여 인수해야 하는데 투자자들이 너무 잘게 쪼개지면 인수는 더 어렵다"고 했다. 지방은행 분리매각에서도 산업 자본 문제가 큰 걸림돌이다.

◇정치적 공격 넘을 수 있나=가장 큰 난관은 역시 정치권의 공격이다. 메가뱅크를 만들려는 것이라는 민주통합당의 공격에서부터 지방은행 분리매각 시 정치색과 지역색은 하나도 개선된 게 없다. 금융권의 고위 관계자는 "국회의 정치적 공격을 넘기가 쉽지 않을 것"이라며 "청와대의 전폭적인 지원 없이는 사실상 불가능한 작업"이라고 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >