가계대출 대손충당금 적립기준 대폭강화<br>은행 영업점 평가지표 수익성위주 전환<br>실수요자 대출 못받아 내집마련 더 힘들어질듯

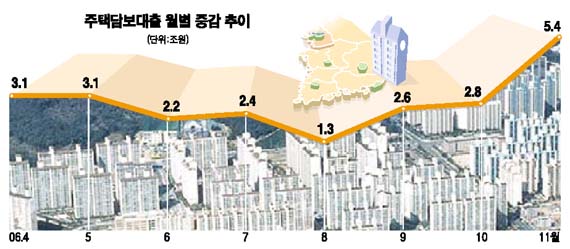

금융감독당국이 투기지역 또는 수도권 투기과열지역의 6억원 이상 아파트에만 부과해온 상환능력 조건부 대출을 지역과 가격에 상관 없이 모든 주택으로 확대한 것은 그동안 몇 차례 시행해온 대출 규제조치에도 불구, 부동산시장으로 유입되는 은행 자금규모가 확대됐기 때문이다. 게다가 살던 집을 팔기로 약정한 대출의 경우 약정기일 내에 대출을 상환하거나 강제 처분 감독을 강화한 것은 이례적인 조치다.

그러나 금감원의 조치는 비투기지역에서 6억원 이하 아파트를 사려는 실수요자의 내 집 마련을 어렵게 하며 봉급쟁이에게는 오른 집값을 감당하지도 못한 상태에서 대출 창구마저 막아버리는 부작용을 낳을 우려가 높다. 이미 시중은행 창구에선 기존 대출자에 대해서도 상환능력 분석에 들어갔으며 약정기일 내에 과거에 살던 집을 팔든지, 대출을 갚으라는 압력을 넣고 있다. 소형 주택의 경우 팔리지 않아 그냥 둔 것인데 1년 내에 팔지 못한 사람의 경우 가산금리를 물든지 대출을 상환해야 하는 엄청난 부담을 안게 됐다.

금융감독원은 그러나 1가구 1주택자로서 국민주택 규모(전용 면적 25.7평) 이하이면서 시가 3억원 이하 주택의 담보이거나 대출금액이 1억원을 밑도는 경우는 제외하기로 해 서민들의 주택 마련에는 지장이 없다고 강조한다.

금감원이 발표한 대책의 주요 내용은 ▦채무상환능력 위주의 여신심사체계 강화 ▦가계 대출에 대한 대손충당금 적립기준 강화 ▦은행 영업점의 성과평가지표(KPI)를 수익성 위주로 전환 ▦변동금리부 대출 축소 유도 ▦허위ㆍ과장광고 단속 강화 ▦용도 외 유용 대출에 대해서는 대출금 회수 등이다.

금감원은 우선 은행들의 여신심사 기준을 채무상환능력 위주로 바꾸는 조치에 강조점을 뒀다. 내년 1월 말까지 은행과 함께 ‘주택담보대출 여신심사’에 대한 모범규준을 마련해 은행들이 이를 실천하도록 할 예정이다.

모범규준이 마련되기 전까지는 ‘차주의 채무상환능력 평가 상황 파악 및 고위험 대출에 대한 상시감시체계’를 구축해 상환능력이 있는 곳에만 대출을 해주도록 조치했다. 부채가 소득의 4배가 넘거나 총부채상환비율(DTI)이 40%를 넘는 대출에 대해선 차주가 돈을 갚을 능력이 있다는 것을 금감원에 확인시켜줘야 한다.

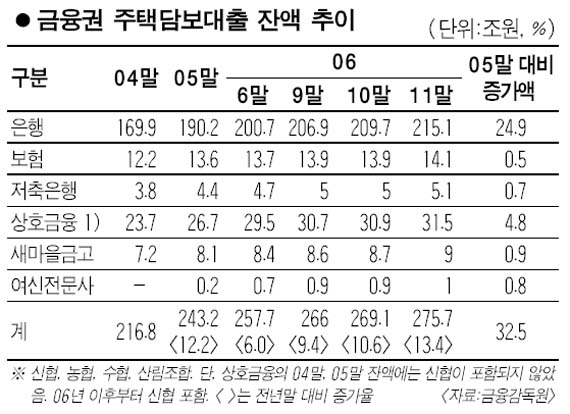

금감원은 주택담보대출이 늘어나는 만큼 은행의 부담도 커지도록 대손충당금 적립기준을 강화해 12월 말부터 적용하기로 했다. 정상여신으로 분류된 담보대출에 대해 지금까지는 0.75%를 대손충당금으로 적립했지만 내년부터는 1.0%를 쌓아야 한다. 요주의 분류자산은 8.0%에서 10.0%로 2%포인트나 높였다. 이에 따라 은행들이 추가로 쌓아야 하는 적립금은 8,000억원. 주택담보대출 증가세를 꺾는 중요한 요인으로 작용할 전망이다.

금감원은 또 외형실적 위주의 영업점 성과평가지표(KPI)를 수익성과 건전성 위주로 바꾸도록 했다. 국민 등 6개 은행에 대한 조사 결과 KPI의 45.1%가 외형실적, 31.6%가 수익성으로 분류됐다. 그러나 앞으로는 총대출 증가실적과 같은 외형평가 비중은 낮추고 예대마진 등 수익성 평가 비중을 높여 영업점의 ‘밀어내기 식’ 대출관행을 바꾸겠다는 것이다.

은행들이 고정금리 상품을 적극적으로 개발해 고객들이 변동금리 상품을 선택하지 않도록 유도할 계획이다.

김성화 금융감독국 은행감독국장은 “국민은행의 경우 혼합형 상품 비중이 점점 늘어나는 등 변동금리대출 비중이 97.5%에서 지난 10월 말 96.7%로 떨어졌다”며 “변동금리대출을 더 줄일 수 있도록 고정금리 또는 혼합형 대출상품을 적극 개발하는 중”이라고 말했다. 주택가격 하락과 금리 변동에 따른 금융권의 위기상황 분석도 실시한다고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >