|

|

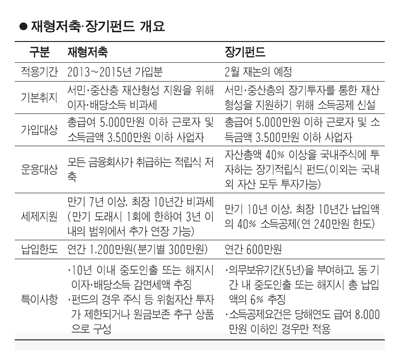

갈수록 줄어드는 금융상품 세제혜택에 투자자들의 근심은 날로 커져가고 있다. 하지만 한가지 반가운 소식은 올해부터 '비과세 재형저축'이 신설된다는 것이다. 함께 추진되던 장기펀드의 경우 재형저축과 유사하다는 이유로 지난해 국회 기획재정위원회 조세소위원회에서 계류로 처리됐지만 재형저축은 가까스로 여야 합의를 이뤄 2~3월 중에는 빛을 보게 될 전망이다.

우선 재형저축은 펀드, 보험, 저축의 형태로 증권사, 보험사, 은행 등 모든 금융권에서 가입할 수 있고 일정 요건만 갖추면 모든 상품이 재형저축으로 가입이 가능하다. 다만 펀드의 경우 원금 손실 가능성 등을 우려해 위험자산 투자를 제한하거나 원금보장형 상품 위주로 구성할 가능성이 높은 것으로 알려졌다.

물론 서민ㆍ중산층의 재산형성 지원을 위한 상품인 만큼 누구나 가입할 수는 없다. 가입대상은 총 급여 5,000만원 이하 근로자와 소득금액 3,500만원 이하 사업자로 제한했고 납입한도는 분기별 300만원, 연간 1,200만원으로 한정해 이자ㆍ배당소득에 대해 비과세 혜택이 적용된다.

당초 정부는 10년 이상 가입한 경우에 한해 15년까지만 비과세 혜택을 주겠다는 단서를 달았지만, 지난달 국회 논의과정에서 '가입기간이 지나치게 길다'는 지적이 많아 7년 이상 유지하고 10년까지 비과세를 주는 것으로 요건을 완화했다.

비과세 혜택을 받으려면 우선 올해부터 2015년까지 해당 상품에 가입해야 하고 7년 이상 적립식으로 불입해야 하는데 7년 이내에 중도 인출하거나 해지할 경우 이자ㆍ배당소득 감면세액을 추징당한다.

하지만 투자수익률이 변변치 않다면 비과세 혜택이 있다고 해도 재테크에 큰 도움이 되지않을 수도 있다. 보통 전문가들은 재형저축의 경우 예ㆍ적금 상품 위주가 될 것으로 보고 있는데 지금과 같은 저금리 상황에서는 연 1,200만원에 대한 이자수익이 그리 많지 않아 비과세 혜택도 크지 않을 것이라는 목소리도 높다.

하지만 국내주식형펀드와 달리 해외펀드의 경우 2010년부터 이자ㆍ배당소득뿐만 아니라 자본차익에 대해서도 15.4%의 세금을 내고 있는 만큼 재형저축을 활용해 투자하면 그만큼의 세금을 면제받을 수 있는 장점이 있다. 예를 들어 매달 100만원을 해외펀드에 10년간 납입했다고 가정해보자. 펀드 수익률이 우수해 연평균 복리 기준으로 8%의 수익을 냈다면 만기시 평가금액은 1억6,993만원이 된다. 그러나 비과세 재형저축을 통해 투자했다면 투자 종료 시점에 평가금액은 1억8,128만원에 달해 비과세 혜택으로 1,135만원을 추가로 손에 쥐게 된다.

통과 여부가 불투명하기는 하지만 국회가 다음달 재논의하기로 한 장기펀드의 세제혜택도 살펴보자. 장기펀드의 가입 대상은 비과세 재형저축과 같다. 다만 세제혜택은 펀드의 특성상 원금 손실 가능성이 있는 만큼 비과세 혜택을 주는 대신 납입액의 40%를 소득공제 해준다는 방침이다. 지금까지 논의된 내용을 기준으로 살펴보면 연간 소득공제 한도는 최대 240만원인데 매달 50만원씩 연간 600만원을 적립하면 소득공제 한도를 채울 수 있다. 만기는 10년 이상이지만 5년만 투자하면 그 이후에 인출해도 이미 소득공제 받은 금액에 대해 추징하지 않으므로 실질적인 만기는 5년이라고 할 수 있다. 다만 국내 주식에 의무적으로 40% 이상 투자해야 하는 제약이 있다. 전문가들은 노후 준비 자금이라면 연금저축이나 퇴직연금에 우선 납입하고 그 이외의 목적 자금이라면 장기펀드로 소득공제 받는 것이 현명하다고 조언하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >