|

경기 불황으로 금융회사의 부실채권이 급증하면서 이에 따른 손실을 메우기 위해 최근 은행ㆍ보험 등 금융회사들이 자본 확충에 본격적으로 나서고 있다. 여기에 재무건전성과 관련한 각종 규제가 강화되고 있는 것도 영향을 미치고 있는데 위기 상황이 길고 깊어질 가능성이 높은 만큼 손실충당금이나 지급여력비율을 조기에 끌어올릴 필요가 있다는 판단이 작용하고 있는 것으로 해석된다.

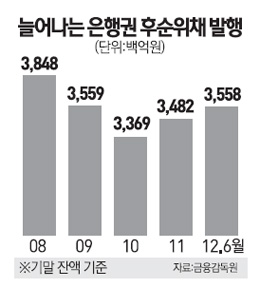

28일 금융계에 따르면 기업은행이 지난 26일 10년 만기 후순위채 4,500억원을 발행했고 앞서 KB국민은행과 신한금융도 10년 만기 후순위채 발행으로 각각 4,000억원, 3,500억원을 조달했다. 기업은행은 연말까지 후순위채 2,500억원을, 농협은행도 7,000억원을 추가로 발행할 계획이다. 최근 은행의 후순위채 발행이 봇물을 이루는 것은 내년부터 바뀌는 자본금 규제 때문인데 바젤Ⅲ가 발효되면 후순위채는 자기자본으로 인정받기 어려워진다.

바젤Ⅲ는 국제결제은행(BIS) 기준 자기자본비율이 일정 수준을 밑돌 경우 자동으로 상각되거나 보통주로 전환한다는 단서가 붙은 조건부자본만 자기자본으로 인정한다. 이 같은 조건을 달지 않은 후순위채나 신종자본증권은 자기자본으로 인정받지 못하게 된다.

물론 높은 이자를 주고 조건부자본 요건에 맞는 후순위채를 발행하면 되지만 이 경우 은행의 부담이 커져서 꺼릴 수밖에 없다. 발행금리가 높아짐에도 불구하고 최근 은행들이 후순위채로 쏠리는 이유다. 한 은행 관계자는 "배당을 줄이면 BIS비율을 유지할 수 있지만 주주 이익도 챙겨야 하는 만큼 후순위채 발행은 좋은 대안"이라고 말했다.

예상하지 못한 손실이 발생할 경우 보험금을 지급할 수 있는 자본 여력 지표인 위험기준자기자본(RBC)비율 규제가 강화되고 있는 보험사들도 자본 확충 움직임으로 부산하다.

NH농협생명과 NH농협손보가 최근 각각 3,500억원, 600억원의 자금을 마련했고 녹십자생명에서 간판을 바꿔 단 현대라이프도 공격적인 투자에 나서기 위해 1,000억원의 유상증자를 결정했다. 앞서 롯데손보도 939억원 규모의 유상증자로 지급여력비율을 50%포인트 끌어올리기로 결정했다. 6월 900억원 규모의 후순위채를 발행한 한화손보는 116억원의 자사주 처분에도 나선 상황이다. 하나HSBC생명도 8월 500억원 유상증자를 마무리했다. 재무건전성 확보와 보험 사업 강화라는 양수겸장의 수였다. 이외에도 몇몇 중소형사들도 자본 확충을 염두에 두고 시장 조사에 들어간 것으로 알려졌다.

보험 업계 관계자는 "통상 금융 당국이 제시하는 적정 RBC비율은 150%인데 최근 강화된 RBC규제를 적용하면 RBC가 기존보다 70%포인트가량 내려가 자본확충이 필요한 곳이 많다"며 "내부 유보금을 쌓고 증자를 하는 게 유리하다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >