중동 플랜트수주 대폭늘어 올 수주 2兆 5,300억 목표<br>투자의견·목표가 잇단상향

[웰빙 포트폴리오/5월호] 삼성엔지니어링

중동 플랜트수주 대폭늘어 올 수주 2兆 5,300억 목표투자의견·목표가 잇단상향

문병도 기자 do@sed.co.kr

삼성엔지니어링은 장기 성장성을 재료로 증권사들의 매수추천이 잇따르고 있는 대표적인 실적개선 종목이다.

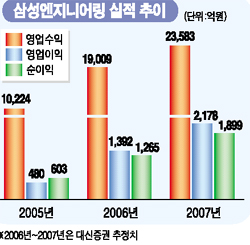

삼성엔지니어링은 1ㆍ4분기 3,954억원의 매출액을 달성, 지난해 같은 기간에 비해서는 59.7%, 전분기보다는 14.8% 늘었다. 영업이익도 지난해보다 151.5% 증가한 355억원으로 2분기 연속 늘었고 경상이익은 125.8% 증가한 413억원으로 집계됐다. 순이익도 106% 늘어 285억원에 달했다.

대신증권은 삼성엔지니어링이 본격적인 성장세로 진입했다며 투자의견을 ‘매수’로 올리고 목표주가도 기존 3만원에서 4만6,000원으로 대폭 상향 조정했다. 삼성엔지니어링은 올해 수주 목표를 2조5,300억원으로 잡았는데 1ㆍ4분기에 이미 22.4%인 5,662억원을 달성한데다 사우디아라비아에서 5억9,000만달러 상당의 수주가 계획돼 있고 중동 외에 인도ㆍ태국 등과 국내에서 20억달러 정도의 플랜트 수주건이 진행되고 있기 때문에 목표 달성에는 무리가 없을 전망이다.

조윤호 대신증권 애널리스트는 “삼성엔지니어링은 1분기에 중동에서의 플랜트 수주 증가로 성장세와 수익성이 급격히 개선됐기 때문에 대형 건설사 주준의 주가이익비율(PER)인 14.6배를 적용할 수 있게 됐다”고 밝혔다.

한화증권은 삼성엔지니어링이 턴어라운드를 넘어 장기 고성장 단계로 진입했다며 목표주가 5만900원에 ‘매수’ 의견을 제시했다. 지난해 초부터 1년4개월만에 주가가 490%나 상승했지만 영업실적이 지속적으로 증가할 것으로 예상돼 상승 추세가 유지될 것이란 분석이다.

전현식 한화증권 연구원은 “앞으로 주가는 최근까지 보여준 가파른 상승세에서 영업실적 호전 추세가 반영돼 저점이 점진적으로 높아지는 안정적인 상승국면으로 전환될 것”이라고 전망했다.

JP모건도 삼성엔지니어링이 중동 설비투자 확대 수혜를 받고 있는데다 석유화학 시장의 재투자 사이클상 레버리지가 높다는 점에서 국내 건설업체들 가운데 가장 매력적인 종목이라며 목표주가로 5만2,000원을 제시했다.

허문욱 삼성증권 애널리스트는 “중동지역 플랜트시장의 확대로 삼성엔지니어링의 성장 필요조건은 충분히 갖춰졌다”며 “플랜트 수요확대로 인한 공사마진 증가, 국내외 통합관리시스템의 정착에 따른 원가하락, 업무 프로세스 개선에 따른 업무효율성 증대로 실적이 꾸준히 개선될 것”이라고 내다봤다.

입력시간 : 2006/05/02 13:12

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >